2024年車市盤點:新能源狂飆四年,日系德系全面潰敗

鳳凰科技 2024-12-06 01:30:53 2

2024年的時間進度條只剩下不到1個月了,汽車市場也進入收官階段。11月18日,比亞迪第1000萬輛新能源車下線,國產新能源車也迎來了高增長的第四個年頭。

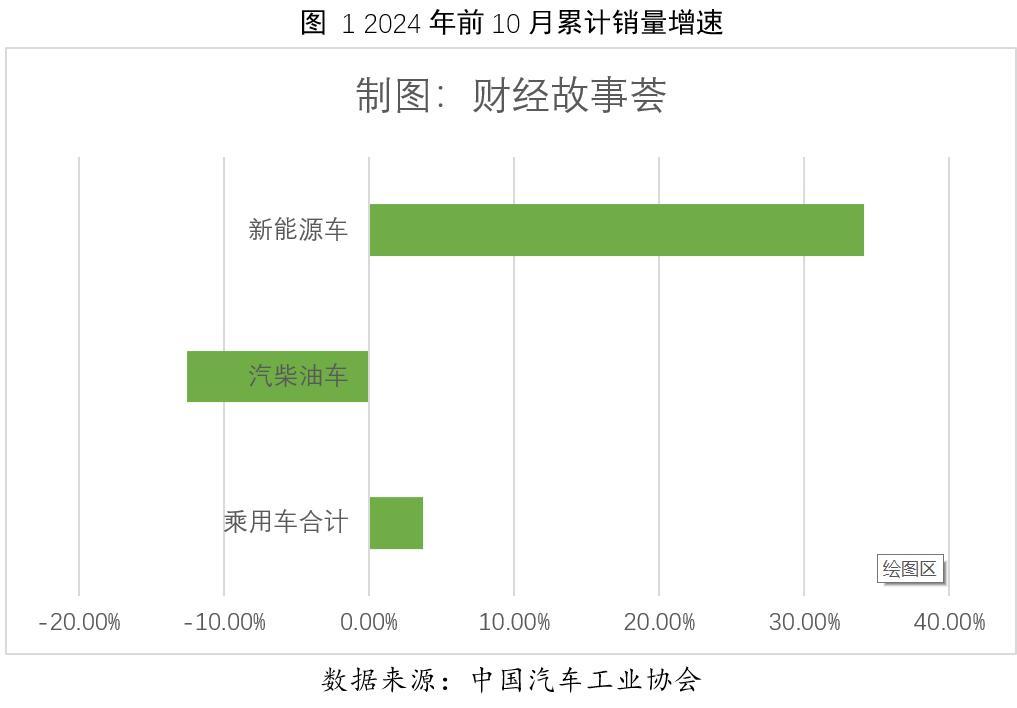

截至今年10月,我國新能源車累計銷量975萬輛,已超過去年全年總和,同比實現34%的增長,全年大機率實現30%以上的增長,達成1150萬輛的銷量預期。

與新能源車銷量高增長形成鮮明對比的是,燃油車銷量繼續下滑,合資品牌也全面潰退。

換言之,汽車市場的總蛋糕變化不大,新能源車亮麗成績的背後,是從燃油車的口中搶走了部分蛋糕,以及侵入了合資品牌的地盤。

以中汽協釋出的今年前10月的汽車資料,可以構勒出汽車市場銷量和結構變化的圖譜。

(如無特殊說明,以下汽車銷量資料均來源於中國汽車工業協會的批發銷量資料,批發銷量中包含出口銷量) 。

一 新能源車狂飆,燃油車下行

今 年 前10月,國產新能源車銷量975.02萬臺,同比增長34%,是2021年以來的第四個高增長的年份。

統計顯示,2021年、2022年、2023年、2024前10月銷量增速分別是158%、96%、38%、34%,雖然較前幾年增速有所下滑,在今年偏弱的宏觀和消費環境下,仍是相當亮麗的成績。

不過汽車總體銷量增長並不多,今年前10月國內累計實現乘用車銷售2462.39萬臺,同比僅僅增長3.7%,此消彼長之下,傳統燃油車銷量甚至同比下降了12%。

新能源車按能源型別可分為純電、插電混合、其它燃料三種。其它燃料汽車指以甲醇、天然氣等燃料的新能源車,目前還沒有大規模量產。因此,我們常說的新能源車主要指純電和插電混合兩種。需要說明的是,問界、理想等增程式汽車也屬於插電混合動力中的一種。

雖然新能源汽車總體在增長,但純電和插電混合的結構卻有很大的變化。2021年純電型佔新能源車銷量的82%,插混車型佔比僅18%,到2023年,純電型佔比下降到69%,插混佔比首次突破30%,今年前10月,純電佔比進一步下降到了58%,插混佔比突破40%。

比亞迪銷量的增長,對插混佔比提升功不可沒。今年6月,比亞迪釋出了第5代dm混合驅動技術,搭載dm-5技術的海豹06車型滿電滿油續航突破2000KM,下半年比亞迪海豹DM、Z9 DM等混動車型持續熱銷,貢獻了不少的增量。

今年前10月,國內混合動力銷量累計389.7萬臺,其中比亞迪銷量187.77萬,佔比48%。國內平均每三臺新能源車中有一臺是比亞迪,而每兩臺插混新能源車中,就有一臺是比亞迪。

把乘用新能源車進一步細分,可分為轎車、MPV、SUV、交叉型車。今年前10月,轎車、MPV、SUV、交叉型銷量分別是442萬、28萬、455萬、6萬臺,轎車和SUV是主力,佔比分別達到47%、48%。

從增速來看,今年前10月,轎車、MPV、SUV增速分別28%、62%、38%,SUV和MPV的增速明顯快於轎車的增長,隨著家庭用車需求增長,MPV的銷量增長很快,成為各大車企爭相佈局的車型。

比亞迪的騰勢D9持續霸榜國內MPV市場第一名,今年又釋出了新MPV車型——夏。小鵬X9、極氪009、嵐圖夢想家等MPV車型的熱銷,都是受益於MPV需求的增長。

今年前10月,汽車累計出口485.5萬輛,佔汽車銷量的23.8%,汽車出口躍居全球第一。

不過,和日本不同,我國汽車企業產能絕大部分在國內,面向全球市場以出口為主而日本的豐田、本田在全球佈局產能,主要是海外本地化產銷,但從日本本土生產再出口的佔比較小。

若以海外市場汽車銷量計算,日本的海外(非日本市場)銷量比我國大的多。今年前10月,豐田全球銷量833萬輛,日本本土銷量125萬輛,海外銷量700多萬輛。

從乘用車出口增速來看,今年出口增長明顯放慢。2023年出口增長了58%,今年上半年,出口累計增速放緩到30%,到10月份出口累計增速進一步放緩到24%。

單看乘用新能源車出口更不樂觀,歐盟加徵最高37%的關稅,美國上調100%關稅,對新能源車出口影響最大。2023年新能源車出口增長80%,今年一季度累計出口增長放緩到26%,6月底累計出口增長放緩到14%,到10月份已經放緩到只有6%。

具體到車企層面,影響不同。據比亞迪公佈的經營資料,今年前10月海外銷量32.9萬輛,相比去年同期17.6萬輛增長幅度達到87%,比亞迪的出口業務已覆蓋全球94個國家和地區。

與比亞迪形成鮮明對比的是上汽集團,受歐盟加徵關稅影響,上汽集團出口下降,今年前10月上汽海外銷售93.75萬輛,相比去年的108.3萬輛下降13%。

據中國汽車報報道,我國汽車主要出口到歐洲、非州、俄羅斯、中東、美洲等地。今年上半年,向歐洲地區(不含俄羅斯)出口量51.2萬輛,向非洲出口15.8萬輛,向俄羅斯出口47.8萬輛,向中東出口42萬輛,向美洲出口65.3萬輛。

二 自主品牌崛起,合資品牌全面潰敗

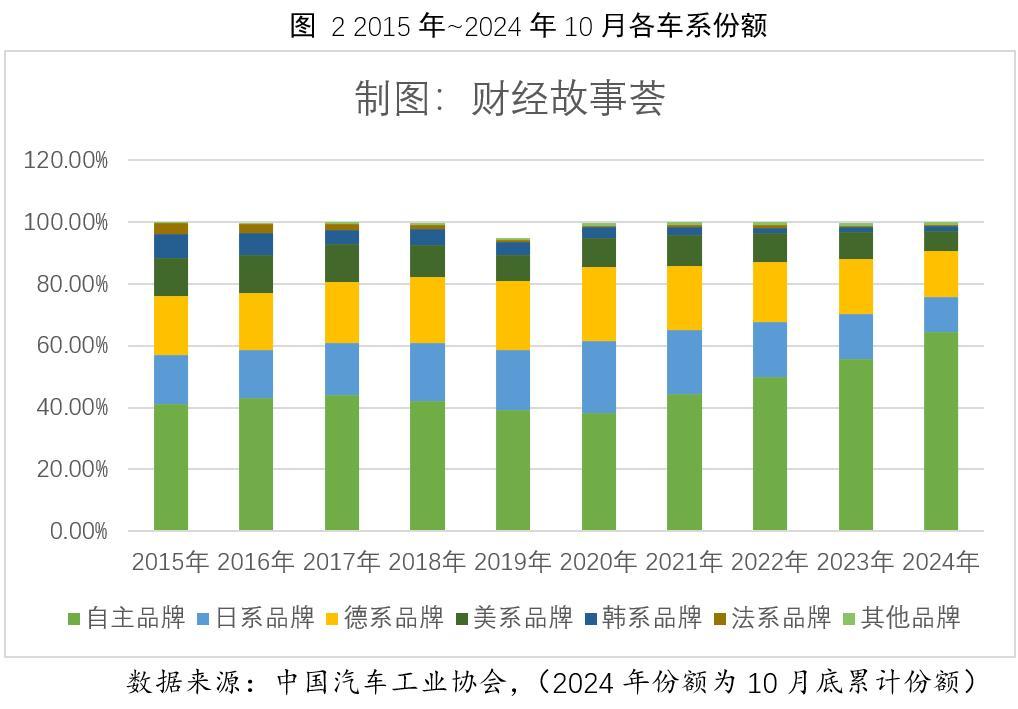

國產汽車從上世紀90年代起步,經歷了近30年發展,隨著長城、長安、比亞迪等國產車得到消費者認可,自主品牌的佔有率到2015年達到41%。

而在2015年到2020年的此後6年中,自主品牌市佔率不升反降,2020年乘用車自主品牌市佔率下降到38%。

2021年是新能源車增長的奇點,也是自主品牌市佔率的分水嶺。2020年新能源汽車滲透率首次突破5%,消費者對新能源的認可度達到加速的臨界點。2021年,在高油價和國補加大的雙重背景下,新能源汽車銷量達到352萬輛,較上年增長158%。

2022年新能源銷量達到688萬輛,增速接近翻倍,2023年達到950萬輛,繼續保持30%以上的高增長。

隨著能源車的崛起,自主品牌市佔率也開始大幅躍升。2021年自主品牌市佔率結束連續3年的下滑,達到45%的歷史高位。2022年市佔率進一步提升到50%,2023年再次上升到56%,今年前10月累計市佔率已達到65%。

自主品牌市佔率近4年以每年一個臺階的跳躍式提升,從0到40%,用了30多年,從重回40%到佔有三分之二,只用到3年多時間。

國產自主品牌的崛起,擠佔的是合資品牌車和進口車的市場,對主打經濟省油的日系車擠壓更甚。

回顧近10年,日系車市場份額從2015年16%開始穩步提升,2020年達到23%,2021年在國產自主品牌擠壓下開始下滑,到去年份額只剩14%,退回到2015年以前。隨著插混車型的進一步圍獵,日系品牌市佔加速下滑。截止今年10月,市佔率只有11.2%,僅有2020年高點的一半不到。

從廣汽豐田和廣汽本田兩家日系合資車企的銷量可以看出,根據廣汽集團釋出的經營資料整理,今年1~10月,廣汽豐田銷量下降30%,廣汽本田銷量下降了23%。

同樣受影響的還有德系車,2020年德系合資品牌市佔率24%,日系和德系加總達到47%,比國產自主品牌高出一大截。

2021年、2022年、2023年德系車份額分別下降到20.6%、19.5%、17.8%,今年10月份累計市佔下一步下降到15%,相比日系車降幅要緩一些。

具體到車企層面,與德國大眾合資的上汽大眾今年1~10月銷量下降7%,與寶馬的合資的華晨汽車集團銷量下降了17%,與賓士合資的北汽工業集團銷量0增長。

在國內市場下降較多的還有韓系,2018年韓系市佔率最高達到5%,到2023年只剩1.6%,只剩高光期的三分之一不到。

美系車也從2017年12.3%下降到了去年底8.8%,法系車從2015年的3.5%下降到去年的0.5%。

新能源車時代,汽車的含“電”量和含“科”大幅提升,科技豪華重新定義中高階汽車市場,比如華為攜手江淮汽車打造的尊界系列,自主品牌車在這一彎道實現超車,打敗合資車和進口車,也是順理成章。

三 車企主動降價內卷,毛利率不降反升

今年年初,中汽協預計今年汽車銷量達到3100萬輛,新能源車銷量1150萬輛,今年1~10月,已實現汽車銷量2462.4萬輛,完成度80%,已實現新能源汽車銷量975萬輛,完成度85%。時間還剩2個月,新能源汽車銷量大機率會超預期完成。

亮麗的銷量成績背後,是行業普遍降價,以價換量。2024年春節剛過,比亞迪喊出“電比油低”口號,秦PLUS車型價格下探到7萬元區間。緊接著大眾、零跑、奇瑞、長城都降入了降價的陣營。比亞迪今年中高階品牌騰勢、方程豹、仰望放量,中高價位車銷量佔比上升,但比亞迪的單車均價從去年的16萬元下降到今年上半年14.15萬元。

蔚來上半年單車均價27.52萬,較去年底下降3.2萬元,下降幅度超10%,理想的單車均價從去年底的32萬下降到今年上半年的28.88萬。

特斯拉的價格倒是很堅挺,不過付出了銷量下降的代價,今年前10月,在國內銷量下降了4%。到了11月底,一向堅挺的特斯拉也扛不住了,Model打出尾款立減10000降價促銷。

國產車的降價內卷,也逼迫合資品牌車和進口車加入到降價陣營。寶馬3系價格最大降價超10萬,賓士GLE最大降價幅度超20%,保時捷Macan售價下探到40萬以內。曾經靠品牌享受高溢價的合資品牌車和進口車逐漸跌落平價陣營。

雖然車價下降幅度不小,但車企的毛利率指標不降反升。一方面車企在產業鏈中具有強勢話語權,可以透過向供應商降價轉移壓力,前幾天比亞迪發郵件要求供貨商降價10%就是最好的說明。

另一方面,今年上游原材料價格下降較多,電池的核心原材料碳酸鋰從去底的每噸10萬元下降到7萬多,汽車主要用鋼熱軋卷材價格也從去年均價4000元每噸下降到今年的3700元每噸。隨著銷量的增長,單臺車的折舊、耗材、人工成本都被攤薄。

《財經故事薈》跟蹤的6家上市新能源車企,上半年汽車業務的毛利率均有好轉。

比亞迪毛利率24%,比去年提高1個百分點;賽力斯受益於問界M7和M9大熱銷,毛利率26%比去年提高16個百分點;蔚來上半年毛利率11%,比去年提高2個百分點;小鵬去年毛利率為負,今年上半年實現6%毛利率;零跑毛利率1%,較去年提高1個百分點。

新能源車的降價內卷,有產能過剩的原因,也是成長期優勝劣汰的必經過程,適度內卷有利於尾部企業的出清。

行業從高增長進入到中低速增長階段,總是伴隨著降價促銷和激烈競爭,具有成本和技術優勢的企業在競爭中做大,最終形成一超多強或幾家寡頭壟斷的格局,完成格局重塑的車企盈利能力會更加出色。

作者:老謝,編輯:萬天南