阿里瘦身,大潤發單飛,各自何去何從?

鳳凰科技 2025-01-07 01:33:37 3

2025年伊始,阿里巴巴就做出了一樁大動作——把大潤發的“孃家”高鑫零售給賣了。

公告稱,阿里巴巴的子公司及NewRetail與德弘資本達成了一項交易,決定以最高約131.38億港元的價格,出售所持的全部高鑫零售股份,共計75.08億股,這些股份佔高鑫零售已發行股份的78.7%。

阿里以每股1.75港元的價格將高鑫零售出手,這與它曾經的兩次收購價——6.5港元和8.1港元相比,簡直是不折不扣的“骨折價”。

說起來也是挺讓人唏噓的,想當年,阿里巴巴為了拿下高鑫零售,可是不惜重金,三年裡斥資超過500億港元。可這才過了幾年,怎麼就走到分道揚鑣這一步了呢?阿里巴巴這般決絕的出售,究竟得到了什麼,又失去了什麼?

而隨著高鑫易主,新的接盤人德弘資本又會怎麼打理這塊“燙手山芋”,高鑫零售能否在新的東家手下煥發出新生機?

阿里巴巴苦“大潤發”久矣?

大潤發,曾經在華人商業圈裡那可是“標杆”般的存在,靠著大賣場模式,邁著大步子發展。2010年,大潤發的營收已經達到了404億元,成為國內零售超市的“銷冠”。2011年,大潤發和歐尚合併成了高鑫零售,還在港交所上了市,名副其實的“超市之王”。

不過電商時代,大潤發的發展就有些拉胯了。2013年左右,高鑫零售的營收增速開始放緩,從2012年到2014年,增速從50.6%一路跌到了4.8%。

大潤發也開始嘗試電商化轉型,但步伐總顯得有些滯後。彼時,大潤發跑去開發了自己的“飛牛網”,一會兒是“依託大潤發供應鏈的線上賣場”,一會兒又是“開通配送服務的O2O生鮮電商”,還計劃進軍B2B業務,定位還搖擺不定,結果錯過了最佳時機。

而此時市場也在變化,不僅有淘寶、京東、聚美優品等電商平臺來勢洶洶,又有盒馬鮮生、叮咚買菜、網易嚴選這些新物種橫空出世,傳統商超後繼乏力,高鑫零售很著急。

就在大潤發手足無措的時候,阿里出手了。2017年正是阿里巴巴的好時候,電商行業已基本定局,阿里第一再無敵手,取得階段性勝利的阿里巴巴雄赳赳氣昂昂地佈局線下零售,試圖線上下再造一個阿里巴巴。

2017年,阿里以28.8億美元的價格買下了大潤發母公司高鑫零售36.16%的股權。2020年10月,阿里又花了36億美元(約224億港元),透過收購法國歐尚零售國際公司持有的股權,增持高鑫零售股權至72%。

除了高鑫零售外,阿里憑藉強大的資金實力投資了銀泰、盒馬、蘇寧、居然之家等線下業態。還打造了零售新物種——盒馬鮮生。

而阿里和大潤發兩者的合作也被外界看好:當時的阿里,可以說是最懂中國電商產業的,而大潤發,又是最懂線下零售業的超市之王,怎麼不算強強聯合呢?

不少傳統零售業和網際網路公司開始效仿阿里巴巴和大潤發“結對子”,基於對戰略的思考不同,選擇了不同的陣營。永輝、步步高、家樂福和京東、騰訊合作,聯華、百聯、新華都則被阿里入股。

步步高董事長王填曾把阿里、騰訊分別比作IOS系統和安卓系統。IOS系統有統一的硬體和軟體架構,對應阿里會像“舊城改造”一樣參與到企業的轉型中,而安卓系統則更能保持獨立性,對應騰訊只提供聯結器等最底層的東西,也只進行小比例投資。

阿里巴巴也在傾盡全力盤活大潤發。高鑫零售旗下大潤發和歐尚超市門店不僅接入了餓了麼、淘鮮達等平臺,還與天貓超市共享庫存業務,涉及供應鏈、配送、技術、會員體系等諸多方面。線上下層面,大潤發的改革步伐也從未停歇,相繼推出了大潤發Super店和大潤發M會員店。

然而,這些嘗試至今並未取得預期的成功。高鑫零售的業績表現並不理想,近年來營收和淨利潤均出現下滑,甚至陷入了虧損的泥潭。

大潤發M會員店

從2018財年至2023財年,高鑫零售的淨利潤分別為25.88億元、28.34億元、28.72億元、-8.26億元、-7.39億元、0.78億元,阿里控股的高鑫零售開始由盈轉虧。

而到了2024財年(截至2024年3月31日),高鑫零售的收入更是下滑至725.67億元,同比下降了13.3%;年內虧損高達16.68億元,虧損幅度達到了驚人的2238.5%,創造了公司有財報以來的虧損之最。

這一沉重打擊,大機率是阿里決定出清的直接原因。

阿里巴巴重回線上

阿里“變臉”其實早有預兆。

2023年5月下旬,在阿里巴巴的內部會議上,馬雲就明確指出了三個重要方向:迴歸淘寶、迴歸使用者、迴歸網際網路。這似乎是阿里戰略調整的一個訊號。

到了11月,阿里巴巴集團CEO吳泳銘又對外介紹了阿里未來的三個優先順序方向:技術驅動的網際網路平臺業務,AI驅動的科技業務,以及全球化的商業網路。這些方向,清晰地勾勒出了阿里未來的戰略藍圖。

吳泳銘

2024年2月,在阿里的季度業績釋出會上,阿里董事會主席蔡崇信更是明確表態,稱資產負債表上的一些傳統實體零售業務並非阿里核心聚焦的業務,退出也非常合理,只是由於市場環境存在挑戰,需要時間。這話一出,外界紛紛猜測阿里可能要對非核心業務動手了。

果然,緊接著的3月,阿里就進行了一系列人事調整。盒馬CEO、創始人侯毅退休,由盒馬CFO嚴筱磊兼任CEO。同時,由阿里派往高鑫零售的高管林小海也卸任了高鑫零售執行董事兼執行長,由原歐尚總經理沈輝接任。林小海則被調回阿里巴巴集團另有任用,後來出任了上海家化CEO兼總經理。

高鑫零售那邊,也開始不斷傳出“賣身”的訊息。2024年9月,大潤發母公司高鑫零售突然釋出公告停牌,稱有待根據公司收購及合併守則發出載有公司內幕訊息的公告。

到了10月15日,高鑫零售釋出公告稱收到了一位潛在買家的接觸函,表達了收購全部已發行股份的興趣。第二天股票復牌,股價一度上漲超25%。雖然它有最大單一股東,但畢竟也是獨立的上市公司。

直到現在,高鑫零售的命運終於塵埃落定。原第一大股東阿里巴巴則悄然退出,德弘資本成為高鑫零售的第一大股東。

阿里巴巴出售高鑫零售,其實也是迫不得已。流量爆炸、資本強勢的紅利時代已經過去,電商行業出現了新玩家,後起之秀拼多多的市值已經連續兩次超過了阿里。消費降級,電商價格戰此起彼伏,阿里已經是自顧不暇。

剝離非核心資產,聚焦電商,AI業務等核心業務已經成為阿里必須做出的選擇。而銀泰、大潤發等實體零售業務,就是阿里標誌性的“非核心資產”。

事實上,在出售大潤發之前,阿里已經以地板價將銀泰商業99%的股份轉讓給了雅戈爾集團等買家。這是阿里瘦身計劃的一部分。

除了銀泰和大潤發,阿里還在透過其他方式剝離非核心業務。比如,新設公司杭州灝月,接手了阿里網路所持居然之家、紅星美凱龍的股權,以及由淘寶中國所持蘇寧雲商的股權。同時,阿里巴巴還兩次減持小鵬汽車,合計超7億美元。光線傳媒、商湯科技、華誼兄弟、嗶哩嗶哩、麗人麗妝等都在阿里的減持佇列中。

艦隊再度轉向,總有主力艦要“掉隊”。這些交易和變動,顯示了阿里瘦身的決心。

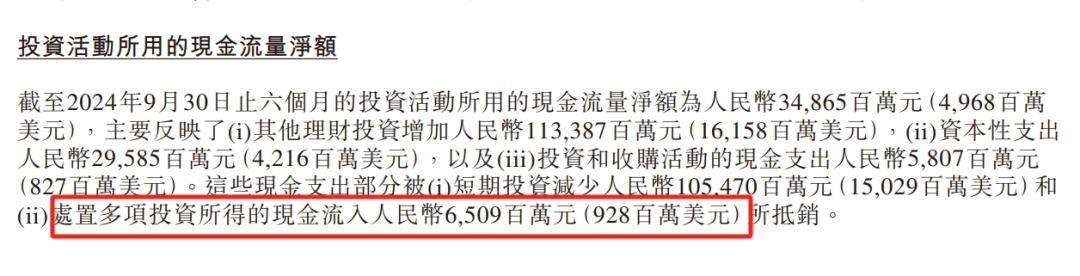

出售大潤發母公司股權,對阿里來說最直接的好處就是能夠獲得大量現金流入。根據公告,交易金額最高約131.38億港元(約合人民幣123億元)。而2025財年中報也披露,截至9月30日的6個月內,阿里巴巴退出多項投資獲得現金流65億元。

如今,阿里最重要的三個新零售資產只剩下盒馬了。有人問,阿里會不會拋棄盒馬?筆者認為目前還不會,盒馬作為阿里線上線下整合的新零售代表,具有重要的戰略意義,其發展前景仍然值得期待。

不僅是阿里巴巴和大潤發,其他網際網路巨頭和傳統商超也即將迎來“分手潮”。京東在今年兩次減持永輝超市股份,並在三個月前將股權轉讓給了名創優品,最終虧損近半。而小比例投資了家樂福、永輝、萬達、步步高等的騰訊,也在2022年減持步步高,將股份降到5%以下。

不得不承認,曾經風光無限的網際網路平臺尚且救不了挽救傳統商超的頹勢。這並非因為網際網路平臺不夠努力,而是因為每個行業都有其獨特的運營規律和挑戰,

術業有專攻,跨界經營並非易事,曾經風光無限的網際網路平臺尚且挽救傳統商超的頹勢,更不要說,現在網際網路巨頭們已經自顧不暇。網際網路巨頭們大包大攬的時代已經過去,巨頭們和線下零售業的緣分,或許就此止步。

一別兩寬還是兩敗俱傷?

經濟學上有個術語,叫作效率損失,說的是當資源沒有被配置到最能發揮其效用的地方時,就會產生浪費和低效。大潤發和阿里巴巴的合作關係,就碰上了這麼個難題。

儘管兩者一度相互學習,成為網際網路新零售的最佳樣本,但1+1並未能大於2,反而拖累了彼此的發展。

於是,他們決定各奔東西,那麼“分手”對於兩者來說影響幾何呢?

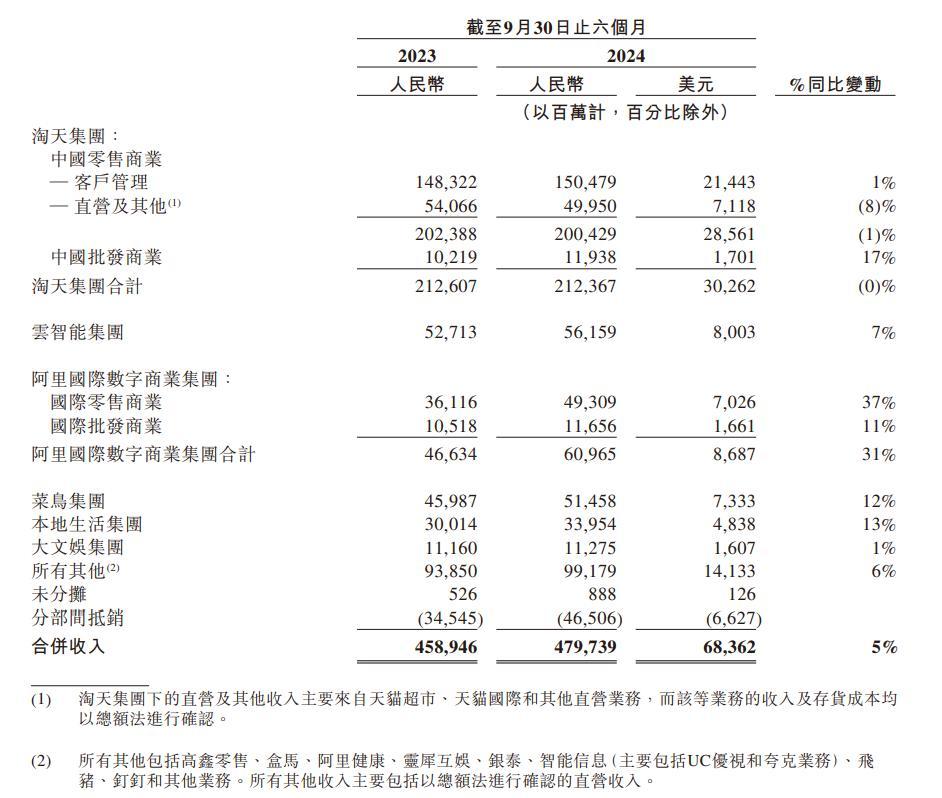

仔細看看阿里的財報,淘天集團、雲智慧、國際數字商業、菜鳥等業務依然是穩坐釣魚臺的主力,而像高鑫(大潤發母公司)、銀泰等已出售的業務,還有盒馬、阿里健康、UC、飛豬、釘釘、靈犀互娛等,都被歸在了“所有其他”類別中。

這一大類別營收佔阿里總體的20%,對其中一些業務進行調整,對阿里大盤來說並不會傷筋動骨。

反而,出售大潤發母公司股權,阿里最直接的好處就是能獲得一大筆現金流入。根據公告,交易金額最高約131.38億港元(約合人民幣123億元)。

而且,阿里2025財年中報也披露了,截至9月30日的6個月內,阿里退出多項投資,已經獲得了65億元的現金流。

從戰略上看,阿里這是快刀斬亂麻,好讓自己更專心搞電商和AI。瘦身並聚焦核心戰略,對阿里來說未嘗不是好事,能讓自己變得更輕盈、更敏捷。

但對高鑫零售來說,情況就不那麼明朗了。這不,公告發布次日,高鑫零售開盤就大跌,跌幅一度超過20%。

再者,高鑫零售人事高層幾番變動,戰略飄忽不定,在零售市場中的存在感逐漸變弱。

這時候,德弘資本出現了。這家成立於2017年的獨立投資機構,雖然歷史不長,但其管理團隊卻出身名門,來自KKR及摩根士丹利在亞洲的私募股權投資業務,擁有超過30年的大股權比例投資和併購經驗。

他們的投資歷程中,不乏中國平安、蒙牛乳業、海爾等龍頭企業的身影,可以說是在PE界留下了不少開創性的專案。

德弘資本董事長劉海峰曾有一套獨特的投資邏輯:“有些專案可能是挺好的公司,但它的估值已經漲到‘偉大公司’的程度了。這種公司就算做成,可能風險跟回報也不成比例了。”

言下之意,德弘應該是認為目前高鑫的估值並不高了,此時買入算抄底。

作為曾經的“中國超市之王”,高鑫零售旗下擁有466家大潤發門店、30家大潤發Super以及6家M會員店,總資產高達620億元。

更值得一提的是,在關鍵時期,高鑫零售實現了淨利潤的扭虧為盈,2025上半財年營收347.08億元,淨利潤達到1.86億元。

以上兩點,可能就是德弘認為可以抄底的原因,德弘資本向來是以投資風格穩健著稱的,此次德宏資本接盤大潤發,也是看到了它的基本面的價值。

如果後續大潤發持續扭虧為盈,阿里巴巴會不會後悔?

從德弘資本過往的投資案例來看,他們通常不會直接插手被投企業的日常運營,而是選擇與有經驗的管理團隊深度合作,為企業提供發展所需的資源與管理建議。

所以,可以合理推測,大潤發被德弘資本接手後,現有的業務模式、全渠道零售戰略、門店結構、品類佈局、固定客群這些,都可能會保持不變。而且,在相當長的時間裡,大潤發現有的管理團隊可能還會繼續運營。

被阿里賣掉,對於大潤發來說,並不是終點,而且阿里的技術改造也已經沉澱,加上德弘資本的入主,如果繼續最佳化資金和資源配置,未來或許能走得更遠。

這兩年,線下零售正處在轉型的蓄力期,行業迎來深度變革。一方面,傳統商超整體遇到了低谷期,家樂福關店潮、步步高破產、大潤發易主;另一方面,胖東來成了“零售導師”,山姆、Costco、盒馬等會員店那是攻城略地……

機會還是有的,但如何抓住機會是個大難題,這些年來,大潤發經歷了大賣場、會員店、折扣店等多種模式的嘗試,但幾乎每次轉型都成效甚微,反而辨識度越來越低。

在未來的日子裡,大潤發首先要做的應該是找到自己的優勢,找到那份獨屬於大潤發的“基因”,走出一條屬於自己的路,不能活成“四不像”。

分手後,阿里和大潤發或許各自會活得更好!