卷不動了,光伏面臨史上最大清退

鳳凰科技 2024-12-10 01:34:57 3

中國光伏產業或許真的走到了不得不做抉擇的時候。

近期,美國商務部初步裁定,從東南亞的太陽能進口以低於其生產成本的價格在美國不公平地銷售,並提議對此徵收高達271%的關稅。

此舉看似是打擊柬埔寨、馬來西亞、泰國和越南四個東南亞國家,但其本質仍是針對中國光伏企業做定點打擊。

作為全球光伏產品製造業的主導者,中國有很多光伏企業在東南亞投資建廠,它們生產的光伏產品主要透過東南亞轉口貿易賣到美國。

來自官方的一組資料足以說明問題。據中國海關統計資料顯示,2023年全年中國854142、854143兩大類目下光伏電池對美出口額僅1.0585億美元,而同期對其他國家和地區出口額則達到約435億美元,美國市場在中國光伏產品出口資料中所佔比重不到千分之3。

自特朗普勝選以來,全球新能源產業本就籠罩在“關稅陰影”之下,此次美國商務部的裁定就像是一次“補刀”,讓國內本來就處於持續虧損狀態的光伏企業感受到了更大的“寒意”。

過剩產能出清,似乎正在成為國內光伏企業活下去的唯一解。

“靴子”加速下落

據東方證券研報指出,在越南有產能的相關中國光伏企業初裁傾銷稅率多在50%以上,據最新公佈的初裁結果:

晶科太陽能被裁定其在馬來西亞生產的產品適用21.31%的傾銷稅率,其在越南生產的產品適用 56.51%的稅率;

天合光能在泰國生產的產品被徵收77.85%的傾銷稅率,其在越南生產的產品適用 54.46%的稅率;

晶澳科技在越南生產的產品被徵收 53.30%的傾銷稅率。

在此之前,反補貼初裁結果已公佈,反補貼稅率較低,國內主要光伏企業的反補貼稅率為 0.81-8.25%。

實際上,這並非美國第一次對中國光伏產品徵稅。早在2012年,美國政府就曾對中國光伏產品開展“反傾銷、反補貼”調查,加徵高額關稅。正是這一舉措促使中國企業繞道至東南亞設廠,美國進口光伏元件的主要來源地從中國變為東南亞。

而此次調查是應美國太陽能製造商聯盟貿易委員會4月提交的請願書,該組織代表的公司包括福思第一太陽能裝置公司(First Solar Inc.)、韓華新能源有限公司(Hanwha Qcells USA Inc.)和太陽能任務公司(Mission Solar Energy LLC),這些均是美國本土註冊成立的公司。

據彭博社報道,Wiley Rein 合夥人兼請願人首席律師Tim Brightbill在一封電子郵件宣告中表示:“透過這些初步裁定的關稅提案,我們距離解決不公平貿易問題、保護美國光伏製造業又近了一步。”

值得一提的是,韓華新能源(實際控制人為韓國十大財團之一的韓華集團)在馬來西亞的分公司卻被定性為沒有傾銷行為,制裁背後的目的呼之欲出。

虎嗅ESG組曾與多位行業人士進行交流,大部分人都認為特朗普上臺對中國新能源產業是“利空”。

在上一任期中,特朗普於2017年與中國開打長達數年的貿易戰。具體到新能源產業,特朗普在2018年加收201、301關稅,後者在拜登任內又有了一定的升級。

中機寰宇認證檢驗股份有限公司主任工程師、“雙碳”專家王磊明向虎嗅表示:“在拜登任內後期,雖說頒佈‘雙反’政策以對繞道東南亞的中國光伏產品徵稅,但卻留有豁免期這樣的‘口子’,特朗普上臺後這種空間大機率不存在了。”

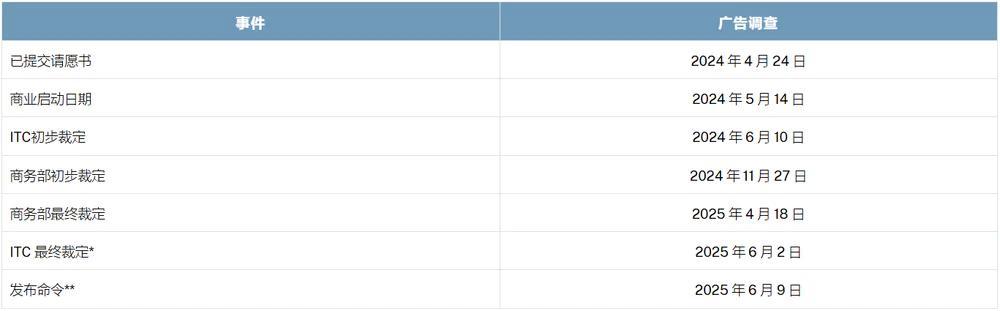

根據美國商務部裁定流程來看,在此次初裁之後還需要在5個月之後進行二次裁定,最終經由美國國際貿易委員會(ITC) 裁定透過才會釋出命令開始實施。

圖源:美國商務部國際貿易管理局

虎嗅ESG 組認為,雖然“國內光伏企業能否繼續對美出口”這一問題看起來還有緩衝可能,但其希望渺茫。一方面,明年1月後由特朗普執政,其對於關稅的態度無疑是強硬的,這意味著美國商務部的裁定大機率會透過;另一方面,在美國國際貿易委員會(ITC) 的六名委員中,有4名委員均由特朗普任命而來,另外2名由奧巴馬任命的委員在特朗普任期也沒有出現替換現象,因此終裁結果也不樂觀。

一個核心問題是,美國為何急於作出對中國光伏企業的裁定?回溯歷史,無論是拜登或特朗普,他們都在強調所謂的“製造業迴流”,這一陽謀被寫在美國太陽能製造貿易委員會官網上:如果所有美國開發商在國內採購 55% 的太陽能產品,那麼到 2035 年太陽能製造業將為美國帶來 90 萬個就業崗位。

區區90萬就業真的很重要嗎?其實並不見得。或許官網上所寫的另外一句話更能解答問題:“依賴外國光伏產品供應將會增加本國能源安全的不確定性。”

光伏產業“卷無可卷”

就在外部環境堪憂之際,國內光伏正在經歷陣痛期。

12月5日,對於行業意義重大的中國光伏行業大會成功舉辦,產業鏈上下游企業一把手悉數到場。

據經濟觀察報報道,會上中國光伏行業協會名譽理事長王勃華展示了一組令人無奈的資料:2024年前三季度,121家上市光伏企業中已有39家出現了淨利潤虧損,當前這輪光伏行業波動造成的企業虧損面正在持續擴大。

中國光伏行業協會理事長、陽光電源股份有限公司董事長曹仁賢先是發問:“行業普遍‘失血’,毛利率極低,幾乎沒有利潤。這種情況下,我們拿什麼資源去創新?如果企業都在‘自殺式’競爭,明天誰能扛起行業的大旗?”

而後,曹仁賢直接“掀桌”:“現在有企業低於成本價投標,這就是自殺式行為。我也經常問這些企業,為什麼要這樣投標?是想把別人逼死,還是認為這是‘最後一搏’?”

曹仁賢的一番發言發自肺腑,此前行業惡性競爭甚至導致有企業低於成本價搶標,引發光伏行業協會刊文《光伏元件當前成本分析:低於成本投標中標涉嫌違法》。後來,協會表態將和各市場參與方一道關注最新招投標結果,如出現違反《招投標法》的招投標結果,將積極探討透過行政監管和法律裁判解決問題的可能,這背後折射出了國內光伏業的艱難處境。

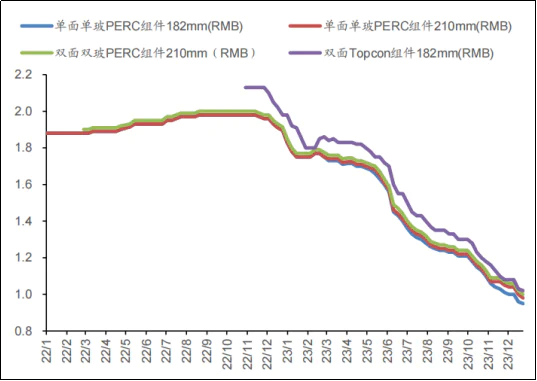

一位光伏產業分析師告訴虎嗅,在2020年-2022年光伏景氣度最高的時候,上游環節矽料緊缺“卡脖子”,產品價格瘋漲——從底部的57元/kg漲到了最高點的307元/kg。

但隨著2023年新增矽料產能的釋放,矽料價格持續下跌。根據PV infolink資料,2023年矽料價格大幅下滑超70%,並傳導至矽片、電池片、元件等環節。“才半年不到,光伏產業就從淨利潤翻幾倍地漲走到了全行業一起惡性競爭虧錢的境地。”

產能過剩當然是導致行業惡性內卷的直接原因。某證券首席經濟學家曾在一次內部分享中指出中國產業投資的特點,與國內光伏產業的發展十分相似:“當目的是要‘有某個產業’的時候,會傾注所有資源給你融資發展,可一旦‘遙遙領先’之後,就會將你扔到市場上進行市場經濟的KO,大家開始競爭,然後淘汰過剩產能。”萬物皆週期。

一組資料能夠說明國內的產能過剩問題:2024年一季度,國內新增裝機量45.7GW,同比增長36%;元件出口67.6GW,同比增長33%;國內前15大元件企業出貨量111GW,同比增長47.5% ;但光伏元件價格已經連續下跌了一整年,其結果不言自明。

光伏元件價格走勢,圖源:能量守恆資本

此外,全球光伏產品需求增速的放緩也是導致國內企業惡性競爭的重要原因。光伏前四大市場分別為中(57%)、歐(19%)、美(8%)、印(5%),除開中國市場內部競爭激烈以外,美國與印度市場“貿易保護主義”嚴重,增長潛力有限。

而據東方證券研報預測,未來三年歐洲新增裝機量為63.1GW、67.2GW、73.1GW,歐洲市場未來裝機量的增長也陷入了瓶頸。

無疑,過剩產能出清正在成為國內光伏企業活下去的唯一解。

正如隆基綠能科技股份有限公司董事長鍾寶申在中國光伏行業大會上所指出的:“兼併重組,是真正有效解決的一個根本性手段。”

具體到推動兼併重組要怎麼樣去做,鍾寶申認為:

第一,技術標準要提高,質量標準要提高。這樣,讓真正有技術、有質量控制能力、能夠高效運營的企業來牽頭,對市場中的資源進行整合;

第二,要加強智慧財產權的保護。只有加強智慧財產權保護,企業才能不斷研發升級。其他企業要用合法守規的方式、獲得授權的方式來獲得技術。

“有句古話叫‘寧為雞頭,不為鳳尾’。合作就要把心態調整好。不管大小,我們都是平等的,是為了大家未來更美好,為了對我們現有的資源不造成浪費。只有兼併重組,這幾年各地的產能投資,才能夠得到合理地整合,讓它發揮作用,而不是說最後變成了硬淘汰,生硬地去浪費掉。所以,我認為從行業大局方面,未來的出路,就在於減少經營主體數量。”鍾寶申說道。

虎嗅妙投研究員董必政認為,如果,“穩元件價格”被很好地執行、“控矽料能耗”的政策被證實;那麼,行業低價競爭的惡性迴圈有望緩解,這將有助於推動行業盈利週期的改善。

目前,光伏行業集體性虧損,越賣越虧,體現在低於成本的價格、高開工率上。隨著元件價格的企穩、供給端的收縮,光伏產業鏈的價格將集體回暖。此外,不少光伏企業的開工率也將下調。

這樣一來,光伏企業的虧損將會收窄。董必政認為,光伏企業的業績減虧有望出現於2024年4季度,這也就是盈利收窄的拐點。

而無論是兼併重組還是穩元件、控矽料,留給光伏業的時間都不多了。

會是特朗普的一廂情願嗎?

內憂外患的中國光伏是否會被特朗普摘走“果實”?只能說特朗普想法很美好,但現實卻並非盡如人意。

細究來看,與中國具備上下游完備的產業鏈不同,美國光伏產業鏈建不成的原因是“成不了體系”。

中國光伏行業協會名譽理事長王勃華認為,美國光伏發電站執行及配套成本較高,同時該國上下游供應鏈配套並不完善。

據美國太陽能技術辦公室(SETO)報告,2020年美國製造矽元件的成本比中國高出30%-40%。其中勞動力是造成成本差異的主要因素,勞動力佔美國製造總成本的22%,而中國僅佔8%。此外,由於供應鏈存在缺口,進口成本也使美國製造成本增加約11%。

由此可見,中國的光伏產業鏈並非說替代就能替代,背後需要的不僅是政策的長期扶持,還有配套產業鏈的建立。

唯一不確定的是,特朗普在大權獨攬之下是否會定向“開閘放水”,不考慮本國通脹死灰復燃的風險,以極大代價補貼本國光伏企業生產。因此,未來還存在較大不確定性。

正如東北證券首席經濟學家付鵬所言,當下我們不得不接受一個現實,即那個全世界包容融合的,不斷左翼化推進的全球化路徑,自2016年開始已經走向結束。

學會適應,是中國所有國際化公司在未來的生存之本。