美團到底行不行啊?

鳳凰科技 2024-12-03 01:34:25 1

增長才是硬道理。這是市場不變的定律。

做最重的網際網路生意,美團也得明白其中的道理。

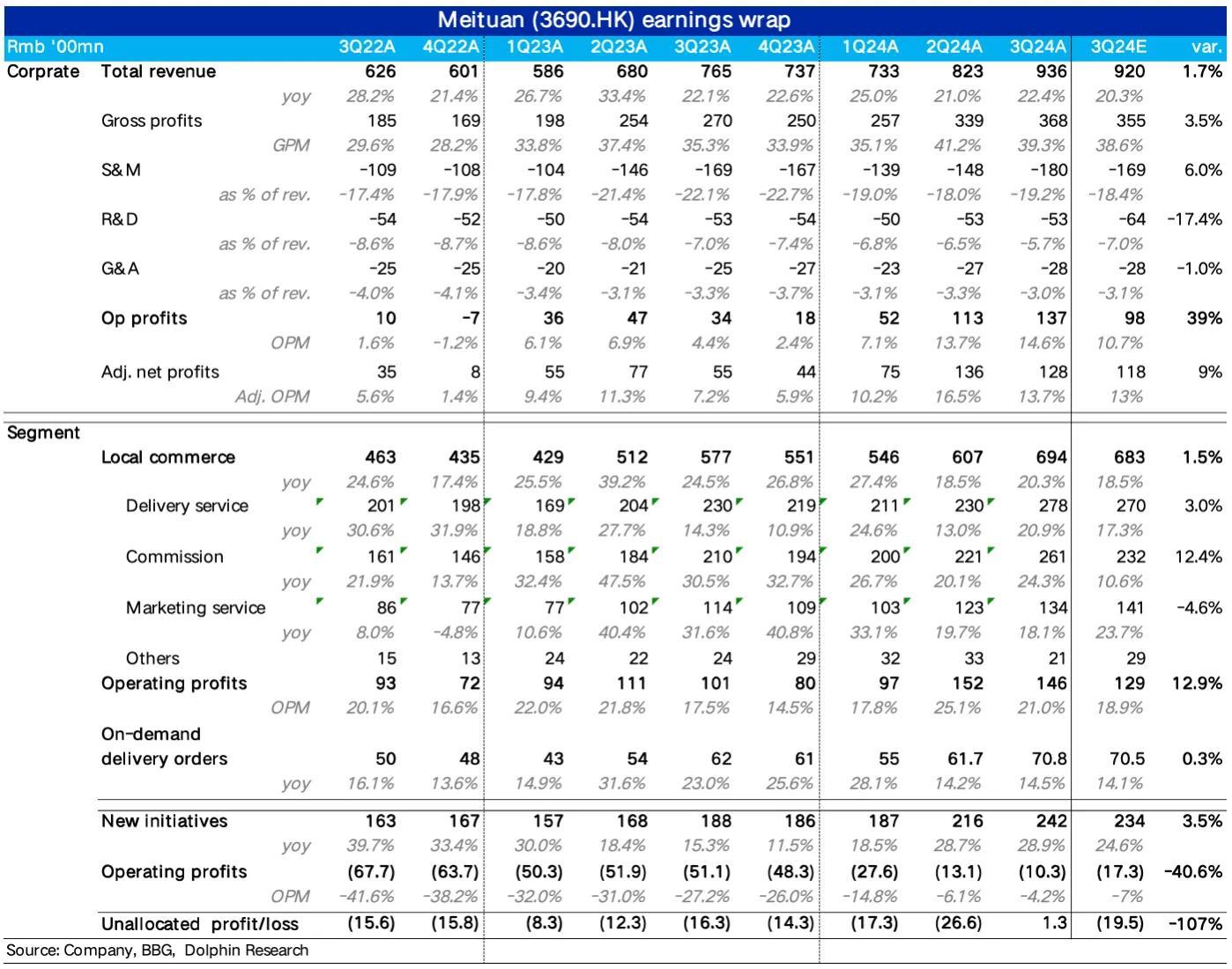

近日,美團釋出2024年第三季度財報,營收936億元,同比增長22.4%。淨利潤129億元同比增長124.0%。

同時,利潤增速>收入增速,經營現金流增速>收入增速,面對激烈競爭,基本盤依然扛打。

但財報釋出後,美團股價不見漲,到底是為什麼?

本文將從各業務板塊深入解讀財報要點,並對重要經營策略進行分析。

一、配送業務:效率提升顯著,邊際收益向好

即配總單量本季約71億單,同比增長14.5%,按閃購、外賣1:3的關係算,外賣單量增速應在10%左右。

另外,單量和配送物流收入增速差變為6%+,一改每單配送收入下降的頹勢,

1. 配送網路最佳化升級:透過運力結構最佳化和規模效應,1P配送比例顯著提升,更多商戶選擇美團配送服務,推動單均配送成本同比下降。

2. 收入結構最佳化:

- 廣告變現效率提升——佣金的收入增速24%超過廣告收入增速18%,顯然更少的廣告撬動起更多的交易

- 高客單價閃購配送服務收入佔比提高

二、到店酒旅:結構性調整中

有專家測算,到店酒旅業務GTV增速約26%,主要受三大結構性因素影響:

1. 城市結構變化:下沉市場增速超過高線城市,但盈利能力仍在培育期。

2. 品類結構調整:

- 輕快餐、茶飲等新品類快速增長

- 傳統高利潤品類佔比相對下降

- 酒旅業務季節性波動影響利潤率

3. 渠道結構變化:特價團購等低利潤率場景佔比提升。

到店仍繼續扛起集團增長大旗,但貢獻力已非過去所能及,一切看結構化調整的結果。

三、新業務:減虧節奏放緩但仍在預期內

優選業務持續改善,Q3虧損收窄至17億,環比改善幅度有所放緩。其他新業務受益於Q3旺季,實現盈利6-7億。但需持續關注:

1. 海外擴張加速:Keeta計劃在沙特新開4個城市,前期投入將增加。

2. 創新業務投入:無人機等新技術研發持續投入。

四、成本和費用角度:

- 毛利率較去年同期大幅提升,達39.3%,成本性縮力高能。

- 銷售、市場,研發,管理,三項經營費用合計僅同比增長5%,降本增效依然在攤薄費用,規模效應線上,仍是美團保持高毛利的關鍵。

五、重要經營策略解讀

1. "餐飲商家扶持計劃":

- 投入10億助力金支援商戶發展

- 重點扶持優質中小商戶和老字號品牌

- 預計影響主要集中在24Q4和25Q1

-從投入看都是數億到十多億的投入,並不會深度影響財務表現

2. 商戶通收費政策調整:

- 中長期將對大部分品類取消收費

- 反映公司對競爭格局和當下環境的清醒認識

- 有利於提升商戶粘性和平臺生態價值

六、風險與展望

1. 需關注的風險點:

- 新業務減虧進度能否再進一步

- 到店酒旅業務結構性調整仍需時日

- 行業競爭格局變化帶來的不確定性

2. 發展機遇:

- 下沉市場開拓空間廣闊

- 配送網路效率持續提升

- 新技術應用帶來的長期價值

美團在2024Q3展現出強勁的經營韌性不缺,定力線上。即便部分業務仍面臨結構性調整壓力,但公司在效率Buff和戰略佈局上的努力都體現在財報數字裡。

展望未來,等地各項戰略舉措逐步落地,美團有望在保持增長的同時實現盈利能力的進一步提升,只是需要更多時間來證明自己的正確性。

市場常說:季報看趨勢,年報看格局,能不能像管理大師德魯克說的:做對,做好!那時更見真章,您覺得呢?