四個維度,看2025年新能源汽車大變局

鳳凰科技 2024-12-03 01:32:17 1

作者/劉勇

編輯/張曉

這兩天,一眾新能源車企公佈了11月的月度銷量,其中多家車企都創下了交付量新高。

比亞迪銷量為50.68萬輛,同比增長了67.87%;零跑汽車交付了40169輛,同比增長了117%,月度銷量首次突破了4萬輛;小鵬汽車單月交付量首次突破了3萬輛,交付新車30895輛,同比增長了54%,等等。

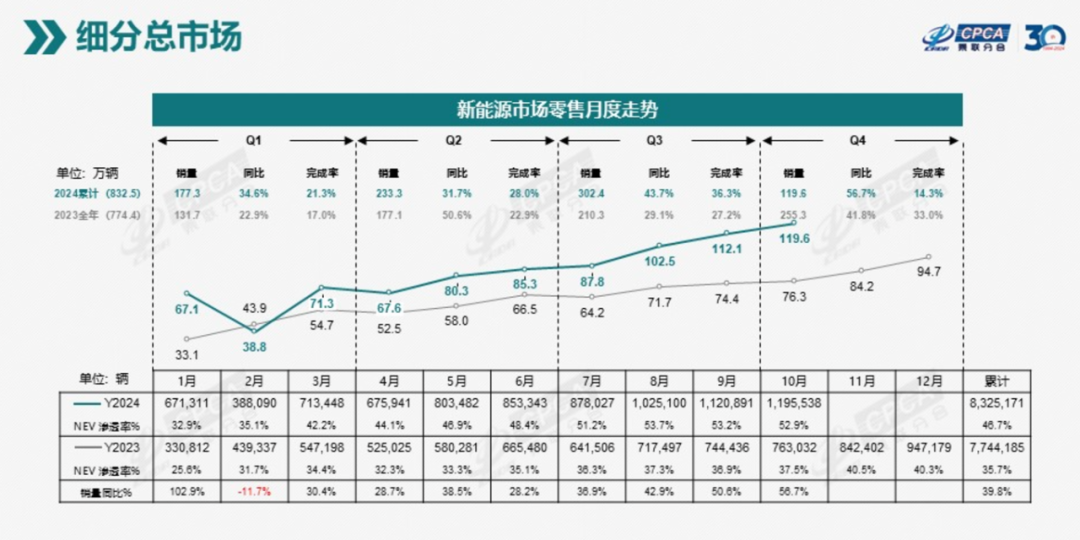

這一態勢,也帶動了今年四季度中國新能源乘用車市場繼續高速增長。

乘聯會秘書長崔東樹日前表示,中國新能源乘用車2024年四季度國內銷量預計為355萬輛,同比增長39%。

在這背後,從2014年特斯拉入華算起,中國新能源汽車產業至今已加速狂奔了十個年頭。

這十年裡,中國成了全球最大的新能源汽車市場,新能源乘用車銷量在全球市場的佔比超過了60%。

中國市場誕生了全球市佔率第一的動力電池廠商寧德時代,今年它在全球的市佔率穩定在了37%;同樣在這波產業浪潮中受益最大的還有比亞迪,今年1-9月,它賣出了246.66萬輛新能源車,在中國市場的佔有率為34.6%,它也是全球銷量最高的新能源車企。

迄今為止,從美股到港股,你能叫出名字的造車新勢力,大多數也已經登陸了資本市場。

但這些,只是中國新能源汽車產業崛起故事裡的一個側面。

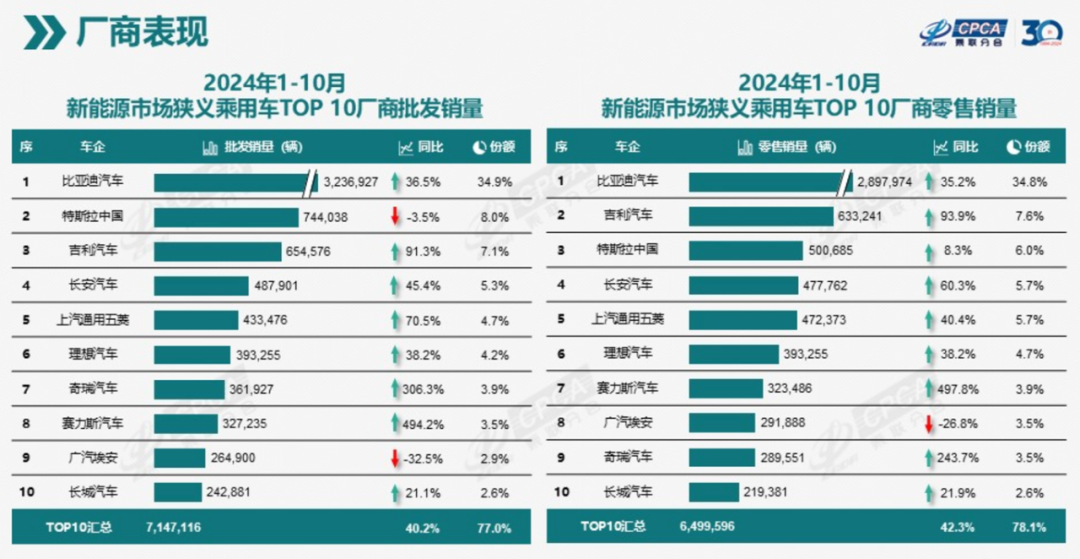

圖/乘聯會

另一個側面裡,過去十年,從最初的政策驅動,到這幾年的價格、技術驅動,行業增長動能完成切換的同時,大多數的車企還未進入真正的“健康地帶”:

除了那些已經在淘汰賽中離場的玩家,更多的車企都還沒實現自我造血;

已經在市場中站穩腳跟的車企也無法放鬆警惕,一場失敗的釋出會、一次不當的營銷策略,都可能讓他們陷入危機;

行業的競爭要素還在不斷豐富,“大亂鬥”時代,任何一項短板都可能被無限放大,任何一項長板,也可能會被趕超;

......

站在今天的節點來看,下場造車的視窗期很可能已經關閉了,甚至時間要更早一些。

小米造車之初雷軍就曾說過,當時有人認為小米已經錯過了進入市場的視窗期。過去兩年裡宣佈下場造車的新玩家也越來越少了。

這在某種程度上也意味著,市場競爭格局在加速邁向新的階段——淘汰賽。

前幾天蔚來汽車十週年時,創始人李斌在內部信中指出,十年前的競爭對手與今天完全不一樣,他說,“接下來兩三年,是整個行業最激烈、最殘酷的階段,只有少數優秀的企業能生存下來。”

更早一些,小鵬汽車董事長何小鵬、雷軍等人也曾公開表示,2025年行業淘汰賽將真正開打,能留在牌桌上的品牌最多不超過5家。

如今2025年很快就要來了,沒有任何一家企業可以篤定自己能繼續留在牌桌上,他們依然要對市場足夠敏銳、對競爭高度警惕、對決策足夠謹慎。

01

智駕、“價效比”、產品體系,不能輸的“三大戰役”

如果要從2024年的行業變化裡,抽離出幾個關鍵詞,那毫無疑問是:

價格戰、智駕、PHEV(插電式混合動力汽車)、多車型多品牌佈局。

其中,價格戰看起來是拉動銷量增長的最簡單也有效的方法。

這幾天,過去頻繁發起價格戰的特斯拉又降價了——Model Y售價往下降了1萬元。有特斯拉中國的相關人士表示,這次降價主要與衝刺2024年全年銷售目標有關。

目前,跟進特斯拉這輪價格戰的車企並不多。理想汽車11月29日推出了限時“3年免息”活動。

客觀來看,行業確實存在打響新一輪價格戰的潛在可能。短期視角下,車企需要衝刺銷量,長期視角下,新能源車產品同質化加劇的情況下,當行業裡有玩家率先降價,另外的玩家出於競爭,很可能也會被迫跟進。

威爾森諮詢此前判斷,“按照汽車產品週期,(價格戰)預計至少還要持續五年。”

價格戰之外,智駕能力的比拼更加關鍵也更激烈,對車企的影響將更加深遠。

今年以來,車企圍繞智慧駕駛的佈局力度也在加快——他們或是加速補短板、或是繼續夯實智駕技術,加快落地程序。

行業裡賣出最多輛車的比亞迪,具有一定代表性。

此前,比亞迪在智慧化上的表現並不突出,很長一段時間裡智慧化甚至不是投入重心。援引財新網此前報道,去年上半年時,一位新能源車企人士表示,當時比亞迪的主要受眾對智慧駕駛要求不高,比亞迪在智慧駕駛方面的短板不影響其市場需求。

但市場形勢正急劇變化。

高工智慧汽車研究院監測資料顯示,今年1-9月,中國市場20萬元以下價位的新能源乘用車交付佔比達到64.49%;同期,這一價位下,高階智駕的搭載交付量同比增長了近5倍。

在這背後,傳統的入門級L2輔助駕駛,正加速進入高速NOA的升級週期,而成本敏感度相對較低的中高階車型,也正迎來城區NOA的大規模落地拐點。

比亞迪必須轉變,加速補課。

前段時間,據介面新聞報道,比亞迪成立了前瞻部門,主攻端到端技術落地。

此外比亞迪的自研智駕團隊“天狼”,還吸收整合了另一個自研團隊“天璇”的研發人員,對外統稱為一個自研團隊,重點是低階平臺的高階智駕量產落地,目標是要在明年3月實現50款車型的適配。比亞迪的規劃裡,低階平臺重點要實現高速領航功能,高階平臺則主攻城區無圖NOA。

比亞迪的這一策略,某種程度上也是車企智駕佈局的一個縮影——一邊是將智駕能力下沉,在更主流的低價格帶市場強化競爭優勢,另一邊是希望透過智駕能力強化品牌心智,在中高階市場贏得競爭。

從另一個層面來看,比亞迪加大智慧化投入力度,還有另外一重原因。

當前,主要的新能源車企,都陸續增加了新的動力型別的車型、或者新的價格區間的車型,比亞迪在全線細分市場都有壓力。

一方面,當前市場上仍然只堅持純電路線的車企,已經不多了。今年,幾乎所有的車企都開始選擇“純電+插電式混動/增程式混動”的雙線佈局策略。

原因在於,PHEV跑出了更高的增速,只做純電或者只做PHEV,相當於把市場份額拱手讓人。

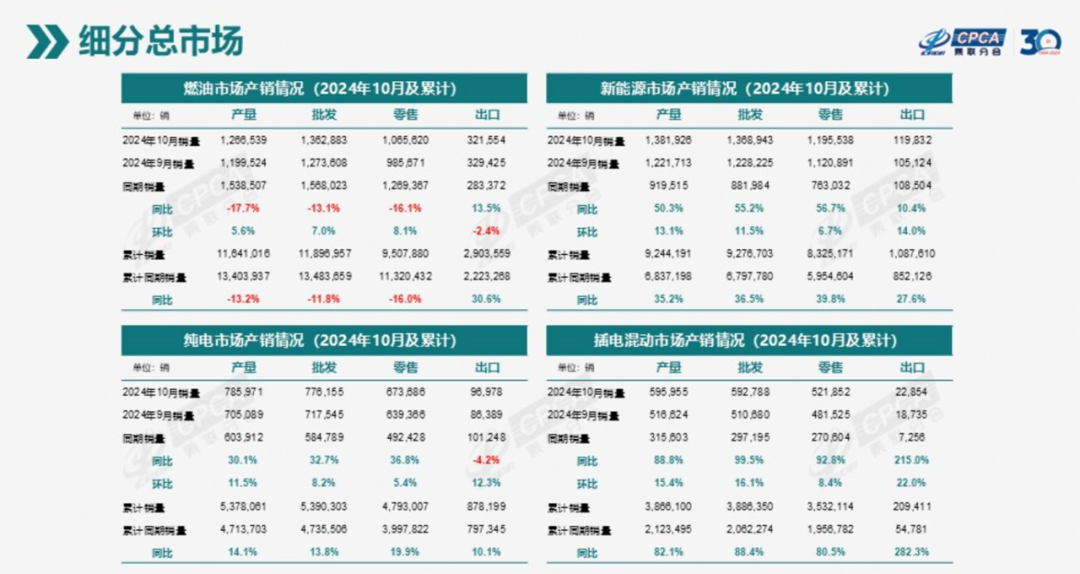

乘聯會資料顯示,今年1-10月,按零售銷量口徑統計,純電動車賣出了479.3萬輛,同比增長了19.9%,插電混動新能源車則賣出了353.2萬輛,但同比增長了80.5%——與上半年相比,增速差進一步擴大。

圖/乘聯會

另一方面,當前市場上,只聚焦在單一價格區間的車企,也不多了。今年,不少車企都開始增加不同價格定位的子品牌或者新車型。

他們中有的在更激進地開拓高階產品線。

典型代表之一是鴻蒙智行,8月份釋出和北汽聯合打造的售價40萬元的享界S9後,前幾天又推出了售價在100-150萬元區間的尊界S800,後者與江淮汽車聯合打造,餘承東說將對標邁巴赫、勞斯萊斯等超豪華品牌車型。稍早一些,華為的老對手小米在一個月前釋出了小米SU7 Ultra量產版,定價超80萬元。

也有更多車企在持續向下,試圖抓住在更低價格區間的市場機會。

比如蔚來今年5月釋出了旗下第二品牌“樂道”,並在9月底開始交付首款車型L60,標準續航版本的售價為21.99萬,比其NIO主品牌中售價最低的ET5和ET5t便宜了8萬塊錢,今年12月,其還將推出代號為“螢火蟲”的第三品牌,定位精品小車,定價將在10-20萬元區間;小鵬汽車8月末釋出的MONA MO3,售價12萬元起,它其他的車型價格多集中在20-30萬元區間上下。等等。

總結來看,接下來,在價格戰、智駕、產品體系這幾個維度,車企間的確定性競爭趨勢已然明顯,競爭態勢也將持續走向白熱化。

換句話說,從最底層的智駕技術到產品的價效比、質價比,再到影響長期市場競爭力的產品體系,每一環,對每一家車企,都至關重要、不容有短板。

02

AI、端到端,必爭之地

2024年以來,端到端,是新能源汽車市場另一個高頻詞彙。

相較傳統分模組架構,端到端架構優勢顯著,核心是“資料驅動”而非“規則驅動”,有望顯著提升智駕上限。所謂“端到端”,是指一端輸入影象等環境資料資訊,中間經歷類似“黑箱”的多層神經網路模型,另一端直接輸出轉向、制動、加速等駕駛指令。

今年年初,特斯拉開始在北美地區一定範圍內推送端到端自動駕駛系統FSD V12,展現出來的自動駕駛潛力,收穫了業界的一致高度評價。

據騰訊科技報道,曾經擔任Scale AI技術長、亞馬遜機器人副總裁的Brad Porter,稱“FSD V12就像是Chat GPT 3.5到來的時刻一樣,它並不完美,但令人印象深刻,你可以看出這是完全不同的東西,迫不及待地期待它進化到GPT 4那樣”;小鵬汽車創始人何小鵬也表示,“今年的FSD和以前的Tesla自動駕駛從能力上完全是兩個,我非常讚賞。”

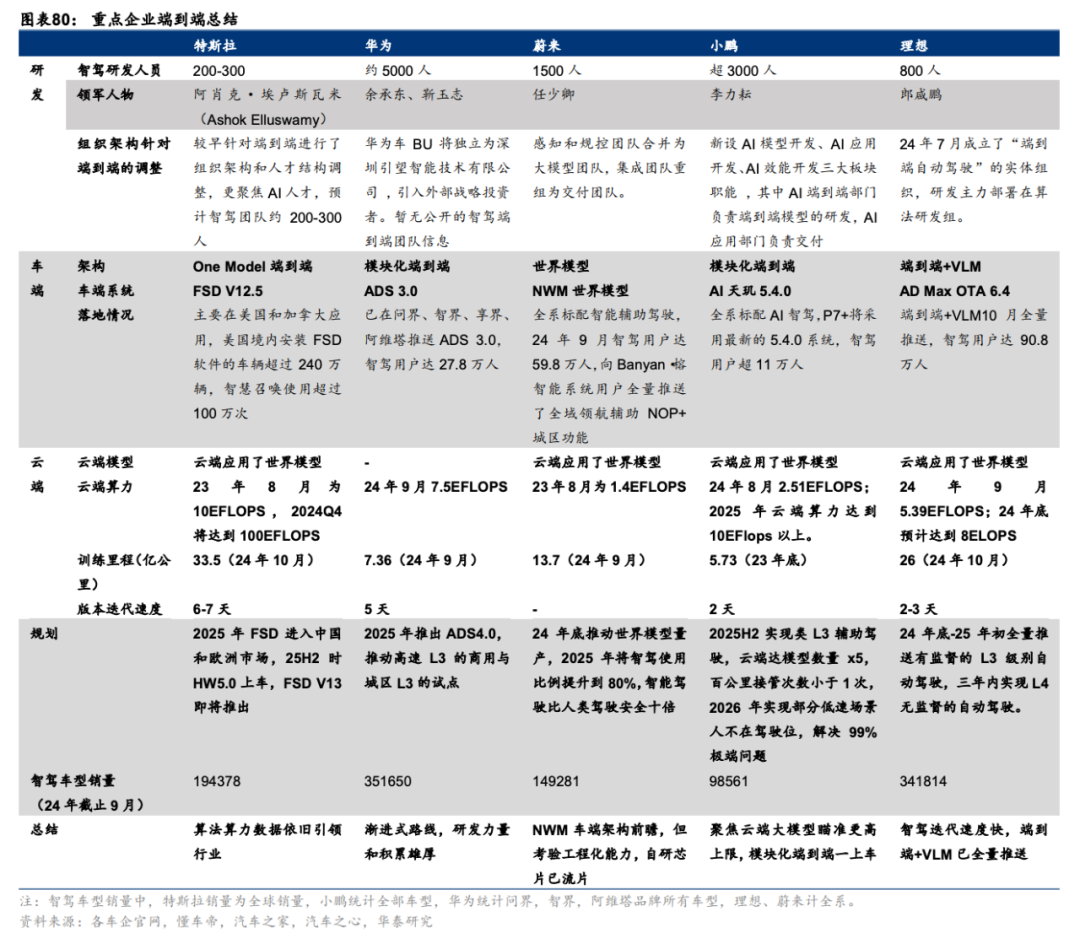

在這背後,演算法、算力、資料,如今早已成為車企構築自動駕駛能力的核心競爭要素,其中每個環節,AI的重要性都在加速顯現。

比如資料層面,在端到端等AI技術加持下,資料的篩選、標註、訓練、驗證逐漸形成全鏈路閉環,能加速智慧駕駛解決方案迭代;

在演算法層面,過去多年裡演算法架構在不斷進化、自動駕駛演算法也幾經迭代,如今已經從規則走向神經網路,從模組化走向端到端,長遠來看解決的其實是智慧駕駛體驗的更加“擬人化”;

再到算力層面,信達證券在一份研報中指出,端到端模型與大模型高度相似,資料驅動的開發形式,讓模型高度依賴算力規模來提升迭代速率。

上述背景下,2024年以來,圍繞端到端等AI技術,車企紛紛下場。

其中最激進、進展最快的,是小鵬汽車。

今年5月,在“520 AI DAY”上,小鵬全球首發了全域大語言模型XGPT,同時釋出了AI天璣AIOS,官方稱是全球首個將AI應用在智艙和智駕上的作業系統。小鵬同時稱其全面進入AI時代。

再到上個月的“小鵬AI科技日”上,圍繞AI汽車,小鵬又釋出了以大模型為核心的、包括雲端大模型、車端模型、圖靈AI晶片、滄海底座在內的圖靈AI智駕體系。此外其還發布了“小鵬鯤鵬超級電動體系”,也是AI的一個落地場景。

這之前的小鵬P7+AI智駕技術分享會上,小鵬也給出了明確的智駕時間表:至2025年第三季度,小鵬端到端大模型將實現類L3的智慧輔助駕駛,百公里接管小於1次;再到2026年,實現L4級別的部分低速場景下,“人不在駕駛位”的行駛。

“從今年開始,小鵬汽車已明確未來十年的發展方向,即成為一家全球化的AI汽車公司。”何小鵬在“小鵬AI科技日”上如此說道。

圖/華泰證券

小鵬之外,如上圖所示,已經有更多車企加快了端到端的上車程序。

可以預見,接下來幾年,圍繞端到端自動駕駛,車企間的競爭和博弈只會更加激烈。

03

賺錢、賺錢、賺錢,“自我造血”大考驗

根據乘聯會資料,從今年1-10月來看,中國新能源汽車市場中,Top 10廠商的零售銷量合計佔到了78.1%的市場份額,其中從傳統自主品牌車企下的新能源品牌,到理想和賽力斯,這Top 10中已經囊括了當前中國市場大多數造車勢力。

圖/乘聯會

Top 10之外的造車勢力中,比較重要的新勢力造車品牌還有小鵬、蔚來、零跑、小米、北汽極狐、嵐圖。

往前回顧,2023年,中國新能源車企中,只有特斯拉、比亞迪、理想汽車三家達成了全年盈利——如果條件再苛刻點,只有特斯拉一家,憑藉著純電動車實現了盈利。

2024年,這種局面或許會發生一些細微變化。

賽力斯很可能也會實現全年盈利。今年前三個季度,賽力斯已經實現了盈利,歸母淨利潤達到了40.38億元。

前十個月賣出了第二多新能源車的吉利汽車,在新能源汽車板塊也迎來了盈利拐點。三季度財報電話會上,吉利汽車控股有限公司行政總裁及執行董事桂生悅提到,三季度吉利汽車的新能源板塊開始扭虧為盈了。此外按香港會計準則極氪也扭虧為盈了。

即便如此,持續虧損,預計仍將是接下來一段時間裡,新能源車企的主流現狀。

核心原因在於,從特斯拉到比亞迪到理想汽車再到賽力斯,他們的關鍵盈利要素幾乎難以被複制。

比如比亞迪的盈利能力,一邊建立在規模效應之上,讓它能在上游供應鏈有更高的議價權,另一邊則是其過去幾年裡一直在向上做供應鏈垂直整合,也可以降本增效。這也是比亞迪之前大打價格戰的支撐。

財新網此前報道,有熟悉比亞迪的人士稱,比亞迪董事長王傳福每個月都要參加降成本的工作會議,他還要求所有車型必須每半年推出一個改款,保持市場熱度,無論改動幅度是大是小。

11月26日,網傳的一份比亞迪致供應商的郵件截圖顯示,比亞迪稱,希望收到信件的供應商,自2025年1月1日起,將供貨價調低10%。

這封郵件快速將比亞迪推向了風口浪尖。有汽車行業資深人士向媒體表示,過往汽車零部件年降幅度一般在5%及以下,車市價格戰無休無止,零部件企業的利潤率普遍較低。

理想汽車的盈利,則建立在早期增程式混動車型幾乎沒有競爭對手、明確的家庭使用者定位、早期的成本管控做得不錯這幾個基礎上。

理想汽車成立10年,目前除了今年3月上市的理想MEGA是純電車型外,其他的銷量都來自於增程式混動車型。

此前在《理想再也回不去了》一文中我們也曾提到,早期理想的成本管理能力其實是被逼出來的,因為錢不夠花。頭豹研究院資料顯示,造車新勢力首款量產車上市之前,蔚來、威馬、小鵬、理想的融資金額分別為163.11億元、133.2億元、47.91億元、38.8億元。

另一個視角里,從2018至2020年,對位元斯拉、蔚來和小鵬,理想的研發投入也是最少的——2020年,理想汽車的研發支出只有特斯拉的11.31%、蔚來的44.21%、小鵬的63.73%。當然這也與理想起初車型單一、且增程式車型的成本確實比純電車型客觀要低,有很大關係。

但上述優勢並不穩固。比如2022年7月,問界M7釋出後的三天裡,訂單量就超過了6萬輛,這直接影響到了理想的銷量表現,當年8月,理想汽車的銷量跌到了4571輛,跌幅超過50%。

接下來的2023年,儘管理想汽車交出了成立以來最好的業績表現,過程也不輕鬆。

2023年6月,理想汽車創始人兼CEO李想發文稱,問界M7直接把理想ONE打殘了:“我們從來沒遇到過這麼強的對手,很長一段時間裡我們毫無還手之力。華為的超強能力直接讓理想ONE銷售崩盤、提前停產。”他還向財新網透露,因為理想ONE的提前停產,公司向供應商支付了10億元賠償。

這對應的是,憑藉著與華為的合作,賽力斯憑藉著問界快速起量,並在一眾對手中加速走向盈利拐點。

2021年至2023年,賽力斯還處在連續虧損中,淨虧損額分別為18.2億、38.3億、24.5億元,但去年9月上市的問界新M7,扭轉了這一局面。

原因很簡單,問界新M7賣得貴,但銷量不俗。

圖/賽力斯官方微信公眾號

截至11月27日,問界新M7在今年的累計交付量突破了18萬輛,同時期裡,今年1-11月,賽力斯新能源汽車累計銷量達到了389566輛,同比增長了255.26%。

換言之,僅問界新M7這一款車型,就為賽力斯貢獻了接近一半的銷量。這款車型的售價高於50萬。

上述背景下,如我們上文所述,在價格戰的裹挾下,在車企加大力度擴充新車型、擴充品牌矩陣的戰略下,在智駕成為必贏之戰的前提下,在每個細分市場都站滿了對手的態勢下,對行業裡的其他車企而言,能否擺脫“賣一輛虧損一輛”的現狀,早日實現自我造血,並不輕鬆。

04

從使用者關係到營銷策略,微妙的平衡

3月底小米SU7釋出會前的三個月,“這輩子最後一次創業”的雷軍在個人微博上發表了近60條與小米 SU7 相關的微博,為“三年造車”維持住了熱度。

釋出會上,典型的“小米式營銷”也為小米SU7帶來了實際的轉化——上市 27 分鐘,訂單超5萬個,首日訂單量接近 9 萬輛。

相比於以往車企網紅CEO們的口水戰和小作文,“雷學”帶來的現象級傳播和轉化給車圈帶來了不小的震撼,連出身傳統車企的老闆們都開始湧入直播間——

奇瑞控股集團董事長尹同躍直播挑戰長途高速駕駛為產品做預熱,長城汽車董事長魏建軍、極越 CEO夏一平等人也走入直播間,開始學起雷軍走到臺前,打造創始人IP,親自當網紅,捲入這場流量爭奪戰。

這對應的是,對車企而言,好的使用者關係維護、好的營銷策略和方法可以抬高上限。

但這顯然並不容易。今年以來,在營銷策略上翻車的車企不在少數,典型的兩個例子是極氪和哪吒。

8月13日,極氪推出了旗下001和007這兩款車型的2025款,但由於更新換代節奏過快,且新車型配置更高、價格更低,且極氪在這兩款新車釋出前,未做必要的釋出預熱,旋即引發大量老車主不滿,陷入輿論風波。

001是極氪推出的首款車型,迄今為其貢獻了最多銷量,今年2月底才剛剛推出全新版。此次時隔不足半年便推出2025款,極氪在產品配置上做了明顯升級,包括搭載了自研智駕系統、改用英偉達晶片(總算力是2024款的10倍)。

007是極氪的新車型,去年12月27日上市。最新的2025款,搭載了最新的超快充電池,價格比舊款下浮了2萬至3萬元。

極氪所遭遇的這場風波中,最讓車主不滿的並不是換代本身——而是圍繞換代這件事,極氪的態度。

主要有兩點:

第一,早在今年上半年,市場上就不斷有極氪001即將切換到自研智駕系統的訊息,最近的是在7月份,一則訊息稱極氪即將於月底釋出改款001。

極氪否認了這些網傳訊息。

第二,很多車主反映,他們在購置2024款極氪001之前,曾反覆向銷售人員確認是否會發布改款車型,同樣均被否認。

比如,據媒體報道,一位8月4日提車的車主稱,極氪的銷售在7月底提前公佈了8月權益退坡,強調下定現車。

但頗為微妙的一點是,這一過程中,很多銷售門店甚至也不知道極氪001的改款計劃。據自媒體山上報道,北京兩家極氪門店的銷售人員均表示,釋出會之前並不知曉極氪的改款計劃。

與此同時,期間極氪的銷售策略,也值得商榷。

7月13日,極氪001變相降價,推出了為期一個月的“7月購車限時權益”,使用者可享的最高購車權益為35000元——這個時間點也很微妙,距離極氪釋出2025款極氪001,剛好還有一個月。

極氪的目的不難理解,即在改款001釋出前,儘可能多地消化掉2024款001的庫存,為新款讓路。

但極氪對改款001的釋出訊息始終保持沉默,並多次闢謠,某種程度上,剝奪了一部分車主的選擇權。

再來看哪吒汽車,小米SU7釋出後不久,在投資人360集團董事長周鴻禕多次敦促下,哪吒汽車聯合創始人、CEO張勇公開在微博表示:接受老周批評,營銷向雷軍學習。

只是張勇的“模仿”明顯還沒到火候,後來的一場直播中,翹著二郎腿的張勇被觀眾認為是高高在上,遠不如雷軍謙遜,張勇用“舔狗”一詞回應。或許是生性耿直,或許是體系尚未搭建完成,惡補營銷的張勇如今卻以“翻車”出圈,搜尋“哪吒汽車”、“張勇”等關鍵詞,出現最多的就是“翻車”。

張勇此前回應網友質疑,後刪除,圖/張勇個人微博

不過,現在這些或許都不重要了,張勇面臨的已經不是能不能向雷軍學好營銷了,而是哪吒的生死問題。10月份以來,張勇兩個月裡只發了一條微博,還是轉發周鴻禕決定考駕照。

在這背後,哪吒汽車近兩個月裡沒有再傳出好訊息,而是一連串的欠薪、裁員傳聞。

今年前三季度,哪吒汽車交付了8.59萬輛車,同比下滑了12.13%,跑輸大盤——同時期中國新能源汽車整體銷量增速超過了30%。

結合媒體報道來看,哪吒汽車從10月份開始拖欠工資,11月開始和員工溝通裁員,財聯社報道稱裁員比例甚至高達70%,後來官方否認了這一數字。11月8日,工業機器人公司埃夫特釋出公告,稱哪吒汽車拖欠了其4819.5萬元專案款未付。

此外,這幾天,市場上也傳出了CEO張勇離職的訊息,目前官方及張勇本人,尚未做出回應。

結合上述來看不難發現,對車企而言,好的使用者關係維護、好的營銷策略可以抬高上限,但具體怎麼做、怎麼制定策略、怎麼把握節奏,其實並非易事,稍有不慎就容易“翻車”。

當然,決定性因素還是要聚焦到產品、技術上,有了前面的“1”,後面的“0”才會有意義。