阿斯麥帶崩AI?臺積電來鎮場了

鳳凰科技 2024-10-18 01:34:20 6

臺積電(TSMC)於北京時間2024年10月17日下午的美股盤前釋出了2024年第三季度財報(截至2024年9月),要點如下:

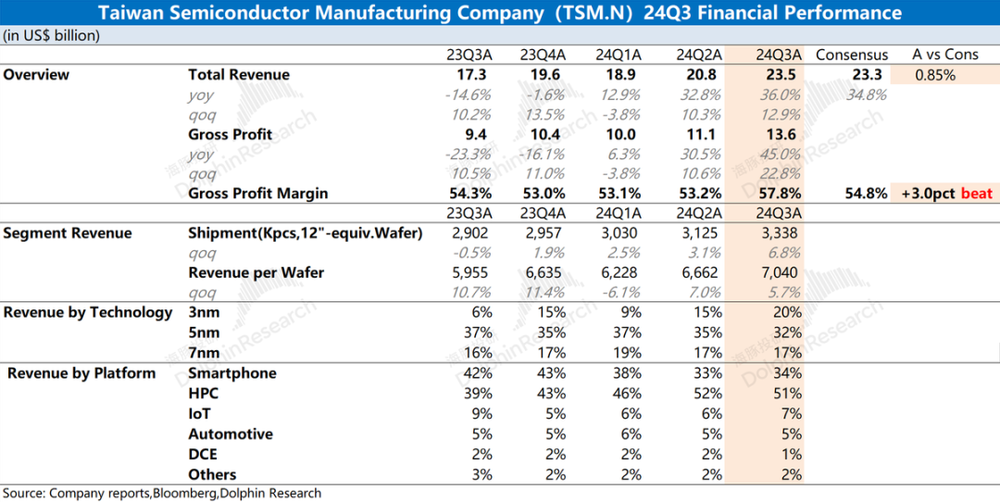

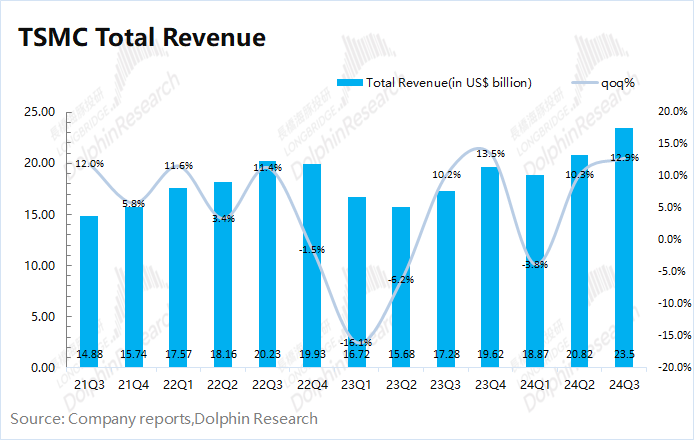

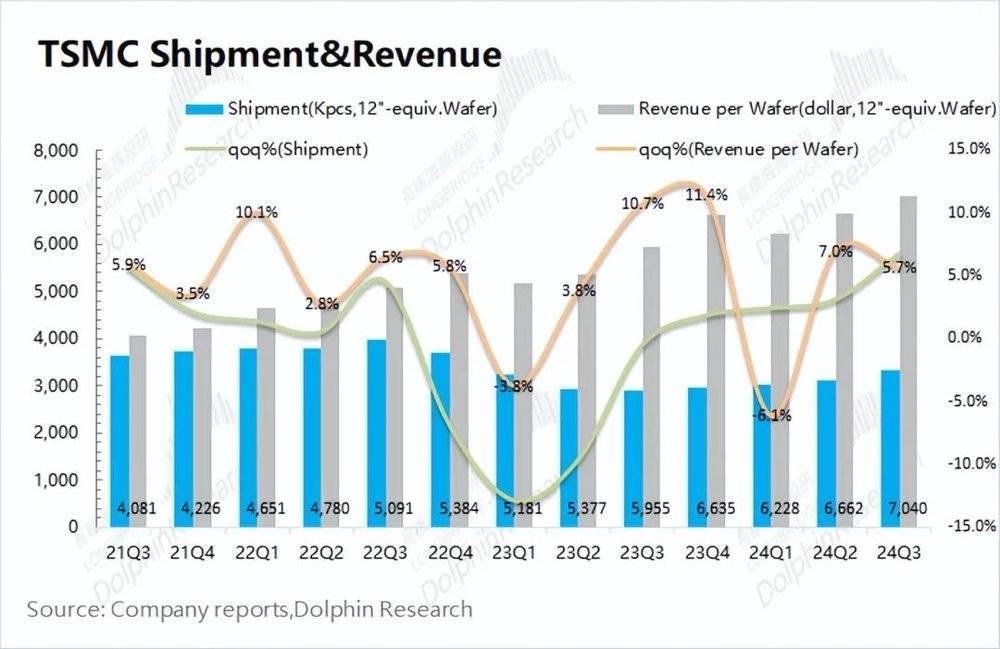

1. 收入端:量價齊升,再創新高。2024年三季度臺積電收入實現235億美元,再創新高,略超業績指引區間上限(224億~232億美元)。本季度收入環比增長12.9%,其中出貨量的維度帶來影響+6.8%,出貨均價的維度帶來影響+5.7%。在蘋果新機及AI需求的帶動下,公司本季度實現量價齊升;

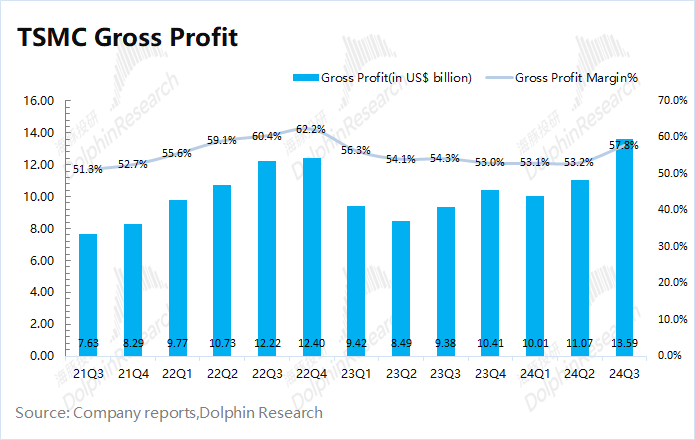

2. 毛利及毛利率:3nm發力,走出低谷。2024年三季度臺積電的毛利率57.8%,遠好於指引區間(53.5%~55.5%)。在3nm產能提升的情況下,公司本季度實現了產品均價的提升和單位成本的下降,從而帶來毛利率的大幅增長,已經走出了低谷;

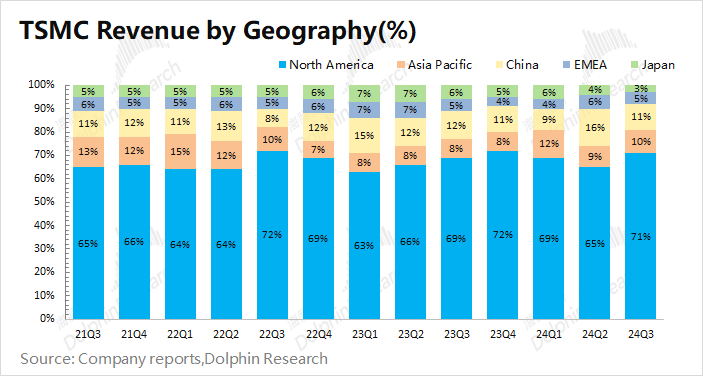

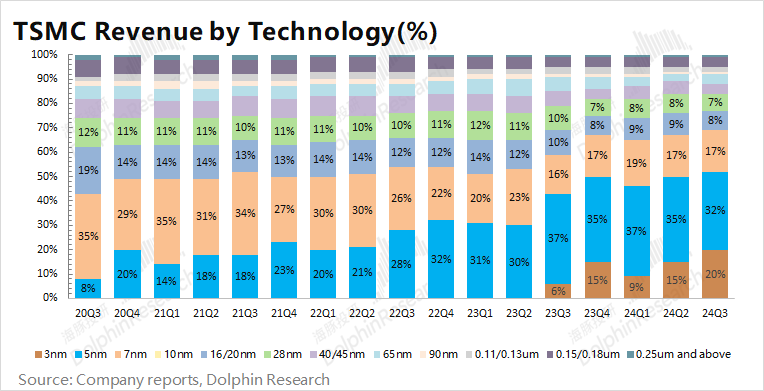

3、晶圓結構端:先進製程需求旺盛。公司本季度的增長主要來自蘋果新機和高效能運算的拉動。其中本次蘋果新機iPhone16全系列搭載3nm晶片,帶動本季度3nm收入佔比提升至20%。當前公司7nm以下的收入佔比已經達到了69%,先進製程旺盛的需求推動公司業績繼續上行。在蘋果和英偉達等客戶的帶動下,公司本季度北美地區收入佔比提升至71%。

4. 臺積電業績指引:2024年第四季度預期收入261億~269億美元(市場預期249億美元)和毛利率57%~59%(市場預期54.7%)。收入端環比增長11.1%~14.5%,主要得益於蘋果新機及高效能運算需求的帶動。毛利率繼續回升,主要是因為3nm份額佔比持續提升,帶動公司毛利率結構性改善。

海豚君整體觀點:臺積電本次財報還是很不錯的。

公司本季度收入和毛利率都好於市場預期。尤其是毛利率重新回到58%附近,遠高於市場預期(54.8%)。這主要得益於蘋果新機和AI需求的帶動,公司3nm產量繼續增加,帶動公司產品均價和毛利率的提升。

相比於財報資料,更加驚喜的是臺積電“大超預期”的指引。公司預計2024年第四季度實現收入261-269億美元(市場預期249億美元)和毛利率57%~59%(市場預期54.7%)。從指引來看,公司收入端將環比提升30億美元左右,海豚君認為這主要來自兩方面的帶動:

1)智慧手機領域,蘋果新機將在四季度進入出貨旺季,銷量增長直接拉動晶片需求。同時,由於本次iPhone16全系列都用上了3nm製程晶片,將進一步提升公司3nm的產量表現;

2)高效能運算領域,英偉達的Blackwell等AI晶片也將在四季度帶來新增量。

與此前帶崩產業鏈的ASML不同,臺積電的本次財報將給行業面帶來信心。這主要是因為當前半導體行業展現出明顯的結構性特徵,手機、PC等領域是緩慢復甦的狀態,而獨有AI產業鏈展現出相對旺盛的需求。由於臺積電當前近7成的收入來自高階製程,在本輪AI浪潮中是直接受益的,而ASML更多地受整個半導體行業影響更大。

綜合來看,海豚君認為臺積電近期的業績是相對有保障的。一方面大客戶蘋果的新機從去年高階機型使用3nm製程到本次iPhone16全系列搭載3nm晶片,這已經給臺積電帶來較大的增量;另一方面由於公司具有的領先的技術能力,承接了英偉達等客戶絕大部分AI晶片的增量。在兩方面的帶動下,即使蘋果將一部分需求從5nm轉移至3nm,但公司依然有足夠的訂單來填補5nm,因此公司7nm以下收入佔比持續走高。臺積電,無疑是本輪AI浪潮中的“定海神針”。

以下是詳細分析

一、收入端:量價齊升,再創新高

臺積電在2024年第三季度實現營收235億美元,再創歷史新高,略超業績指引區間上限(224億~232億美元)。本季度收入環比增長12.9%,主要得益於蘋果新機及高效能運算的需求提升。

臺積電的季度收入,由於每月經營指標的公佈,市場預期已經充分。而本季度臺積電收入中,價格和出貨量分別如何變化的呢?

海豚君從量和價的維度,來觀察臺積電三季度收入增長的主要推動力:

1)量的維度:2024Q3臺積電的晶圓出貨量3338千片,環比增長6.8%。環比出貨量繼續增長,主要是蘋果新機及高效能運算的需求帶動。雖然出貨量在上升,但公司的資本開支並沒出現明顯提升。臺積電本季度的資本開支64億美元,公司本季度資本開支仍維持在相對較低的位置。結合臺積電的全年計劃,海豚君認為公司在四季度的資本開支將有較大的增長。

2)價的維度:2024Q3臺積電的單晶圓收入(等效12寸片)7040美元/片,環比提升5.7%。臺積電晶圓出貨均價上升,主要是得益於本季度3nm佔比的繼續提升。本季度公司7nm以下製程收入佔比已經提升至69%。

結合臺積電給出的下季度指引,四季度預期實現收入261億~269億美元(環比增長7.7%~11.5%),明顯好於市場預期(249億美元)。四季度的營收將再創新高,主要得益於蘋果手機及英偉達等客戶的產品出貨增長。

二、毛利及毛利率:3nm發力,走出低谷

臺積電在2024年第三季度實現毛利135.9億美元,環比增長22.8%。毛利端的環比大幅提升,主要是收入和毛利率的雙雙增長帶動。2024Q3臺積電的毛利率57.8%,環比提升4.6pct,遠好於市場預期(54.8%),主要得益於3nm出貨增加的帶動。

市場對臺積電最為關心的兩項資料便是,收入和毛利率。由於每月經營資料的公佈,季度收入基本已被市場預期。而毛利率則是本次季報中,市場關注的焦點之一。海豚君將分析本季度毛利率提升的主要驅動力:

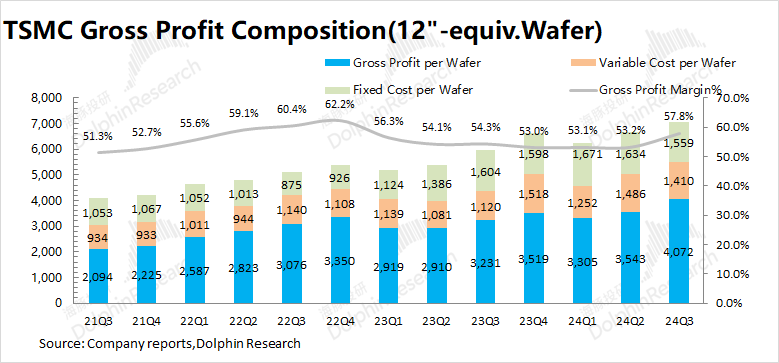

“毛利=單晶圓收入-固定成本-可變成本”

1)單片晶圓收入(等效12寸):2024Q3臺積電單晶圓收入約7040美元/片,環比增加378美元/片。隨著蘋果手機及高效能運算領域的出貨,3nm佔比在本季度提升明顯,從而帶動產品均價的提升;

2)固定成本(折舊攤銷):2024Q3臺積電平均固定成本約1559美元/片,環比下降75美元/片。雖然折舊攤銷總量有所增加,但產量的較快提升使得單位固定成本繼續下降;

3)可變成本(其他製造費用):2024Q3臺積電平均可變成本約1410美元/片,環比下降76美元/片。在規模效應的影響下,公司本季度的單位可變成本也有所下滑;

綜合以上拆分,2024Q3臺積電單片毛利4072美元/片,環比增加529美元。在產品價格上升及單位成本下降的雙重推動下,公司本季度的單片毛利明顯提升,其中單位價格增加了378美元,單位成本也下降了151美元。

臺積電收入的表現此前市場已有預期,而毛利率是主要關注點。隨著3nm的量產繼續帶動公司產品均價的上漲,對公司毛利率能帶來明顯提升。結合公司下季度的指引57%~59%來看,臺積電的毛利率從本季度開始已經走出低谷,穩定在58%左右。當前3nm佔比在20%左右,海豚君認為在蘋果新機及AI產品的推動下,公司下季度3nm的佔比有望進一步提升。

三、晶圓結構端:先進製程需求旺盛

3.1晶圓收入佔比(按應用型別)

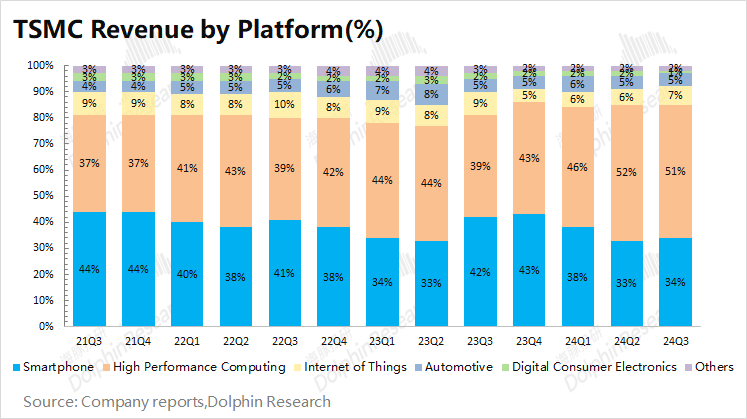

智慧手機和HPC是臺積電最大的收入來源,兩者合計佔比達到85%,是公司下游收入的最大來源。

下游細分應用看,隨著本季度蘋果新機備貨的增加,智慧手機業務佔比略有提升至34%。

公司高效能運算的份額本季度依然是最大一項,達到51%。而公司本季度的收入也主要來自兩者的帶動,智慧手機業務環比增長16.3%,高效能運算環比增長了10.7%。

海豚君認為在四季度兩大業務的收入仍將繼續增長。其中智慧手機業務主要得益於蘋果新機的帶動,而iPhone16全系列都將採用3nm節點,全面實現晶片的迭代。而在高效能運算領域,AMD也釋出了3nm的新產品以及英偉達的Blackwell也將開始量產,從而推動臺積電下季度的收入繼續提升。

3.2晶圓收入佔比(按製程節點)

本季度7nm以下的收入佔比繼續提升至69%,先進製程端的收入已經是公司的核心來源。具體來看,本季度公司3nm收入佔比提升至20%,而5nm的收入佔比略有下滑至32%。

本季度3nm產量大幅提升,主要得益於蘋果新機及高效能運算的拉貨。雖然蘋果本次將iPhone16全系列都迭代至3nm,但公司5nm產能依舊飽滿,主要是由其他客戶的訂單進行填充。由此可見,當前市場對3nm及5nm的產能需求依舊旺盛,這也帶動公司毛利率大幅提升。

結合公司給的下季度指引看,2024年第四季度公司業績仍將繼續受益於蘋果新機和高效能運算領域的出貨。而今AMD晶片也推進至3nm,英偉達的Blackwell也將開始量產,都將給臺積電的業績增長帶來保障。

3.3晶圓收入佔比(按地區)

從各地區收入來看,北美地區仍是臺積電最大的收入來源,收入佔比達到71%。這是由於北美地區有蘋果、高通、英偉達、AMD等大客戶,使得臺積電和美國之間有很強的商業繫結關係。除北美以外,中國地區和亞太地區是其餘的兩大收入來源,本季度佔比分別為11%和10%,本季度北美地區的收入提升明顯,主要是公司對蘋果、英偉達等出貨增加。

結合各公司和產業鏈情況,海豚君認為當前半導體市場的需求仍然呈現結構性的特徵。雖然iPhone新機銷售情況尚不確定,但蘋果本次新機全線搭載3nm晶片,直接推動公司製程的迭代加快。此外,受AI等需求的影響,英偉達、AMD等高效能運算領域客戶的持續拉貨,也有著更多高製程晶片的需求。在兩大領域的帶動下,公司四季度業績有望更上一層樓。