單季400萬單,最近拿下特斯拉UBI大單的車車科技,想要掀動車險市場

鳳凰科技 2024-10-20 01:30:33 10

一直以來,新能源車險賽道上充斥著車主喊貴、險企喊虧的聲音,“沒有真正贏家”的論調也因此不絕於耳,但這並沒能阻擋車企“涉險”的決心。

繼今年5月比亞迪開出首份車險保單後,近日,特斯拉在華保險業務也有了新進展。鈦媒體App發現,特斯拉已經在國內多個省份為使用者提供線上購買車險服務。不過,特斯拉的車險服務是透過接入一家名為“車車科技”的第三方保險SaaS系統實現的。透過該系統,特斯拉車主能夠呼叫自己的行為資料,從而得到個性化的“車險方案”。在業界,這種千車千險的方案也被稱為UBI車險,即Usage-Based Insurance(基於使用情況的保險),核心在於根據使用者的實際駕駛行為來計算保費, 而非險企的大數原則。

隨著新能源汽車市場的高歌猛進,尤其是車企的自動駕駛技術越來越成熟,車險市場迅速擴張的同時,也正在進行一場深刻的變革。其中年輕一代保險消費者對便捷化、智慧化、個性化的需求,正持續激發保險科技公司的市場空間。

車車科技正是乘著這股東風實現在美上市的保險科技公司之一。以車險數字化交易起家,車車目前業務涵蓋線上保險交易、新能源車險解決方案、保險中介SaaS系統賦能、AI智慧定價輔助系統研發等領域,已與“蔚小理”、大眾、阿維塔等10餘家品牌建立了合作關係,今年第二季度總保單數量達400萬單,總保費規模為56億元。

如今,中國車險市場仍由幾大傳統保險巨頭主導,市場份額高度集中。而車企的入局將逐漸打破這種局面。“車企將成為車險的主要‘入口’,預計至少貢獻20%到30%的市場份額。”車車科技CEO張磊表示,“這也將給中小保險公司帶來新的機會。聚合平臺的存在將有助於中小保險公司更好地參與市場競爭。”

特斯拉在華“間接”落地UBI保險

特斯拉其實是新能源車企掘金保險市場的“第一個吃螃蟹者”。早在2016年,特斯拉就與第三方保險公司合作在澳大利亞和中國香港推出定製保險計劃,隨後,這一業務於2017年拓展至北美市場。2019年,透過收購美國馬克爾公司,特斯拉獲得保險經紀牌照,在美國加州正式啟動了自己的保險服務。

“隨著時間的推移,保險將成為公司的主要產品之一,保險業務的價值佔整車業務價值的30%到40%。”特斯拉CEO埃隆·馬斯克曾在2020年三季度財報會議上如此預測。也是在這前後,特斯拉開始了對中國保險市場的探索。

2020年8月,特斯拉在上海成立了“特斯拉保險經紀有限公司”。然而,在接下來的三年多時間裡,特斯拉一直未能獲得保險經紀牌照。最終,該公司在今年3月釋出了簡易登出公告,並於4月16日正式將企業狀態從存續變更為登出。

但特斯拉並沒有因此放棄中國這一“藍海”市場,而是在短短三個月內迅速回歸。國家企業信用資訊公示系統顯示,7月30日,特斯拉保險經紀(中國)有限公司成立,註冊資本5000萬元,由特斯拉保險服務有限公司全資持股,法定代表人、董事長為特斯拉汽車業務高階副總裁朱曉彤。業內人士表示,該公司保險經紀業務須金融監管總局相關部門批覆後才能展業。

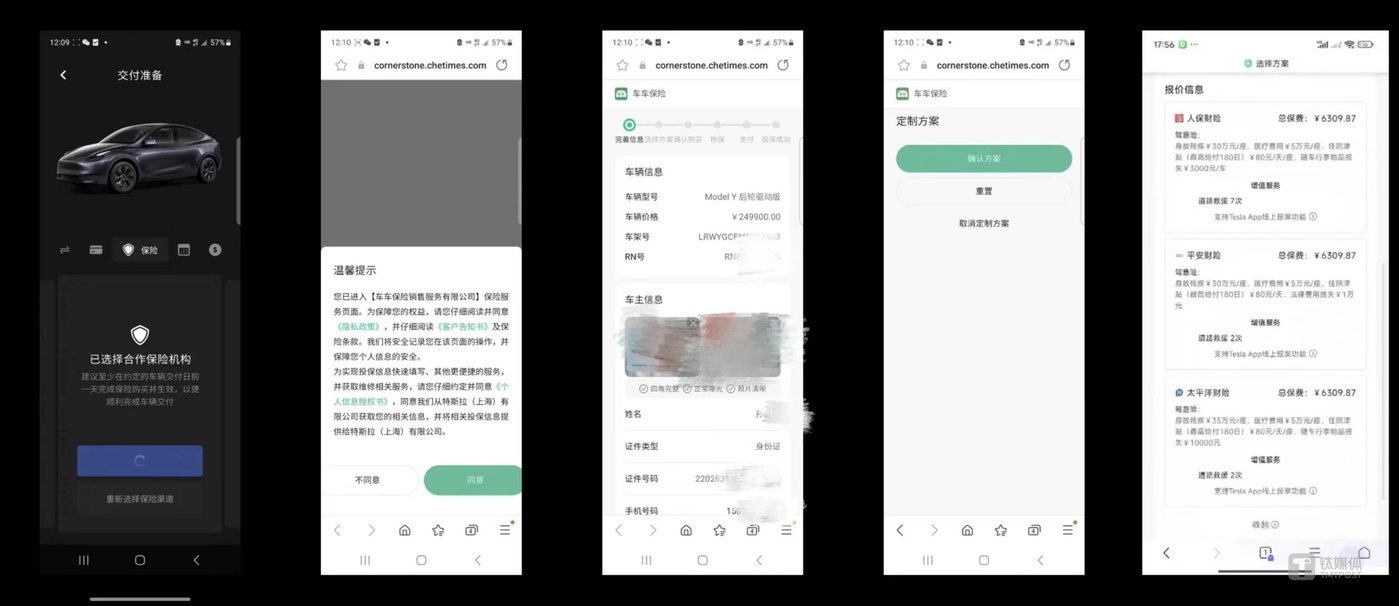

不過,鈦媒體App發現,在多個省份,使用者已經可以在特斯拉App上直接為自己的車輛購買保險。這一服務是透過特斯拉與車車科技的合作來實現的。具體而言,使用者透過特斯拉App接入車車科技的系統,後者呼叫特斯拉(上海)公司提供的使用者資料,根據使用者的駕駛情況和實際需求,結合與國內多家保險公司的合作,為特斯拉車主量身定製保險方案。

比如,針對新手司機群體駕駛經驗不足、事故風險相對較高的情況,車車科技可設計包含更多駕駛培訓課程、事故現場協助等增值服務的車險產品;而對於多年無事故的老司機,設計出折扣力度更大、保障高風險小機率事故(如極端天氣下車輛受損)的產品。

使用者在特斯拉App投保操作頁面

這意味著UBI保險理念以一種間接的方式在國內實現了落地。特斯拉於2021年率先在美國上線了自營UBI車險,其最大亮點在於自主研發的安全評分系統。該系統不只是一個評價指標,更直接與車主的保險費用掛鉤——透過車內感測器收集車主駕駛資料,如碰撞、緊急制動、急轉彎等,安全評分更高的車主將享受更低的車險價格。

特斯拉車險還採用了更加靈活的按月調整機制,每位車主的保費將依據其每月的安全評分動態變化。這種定價方法不僅確保了費率的透明度和公正性,還激勵車主透過改善駕駛習慣來降低保險費用,從而在一定程度上降低特斯拉的賠付成本,形成雙贏的局面。

不為盈利,為自動駕駛?

不只特斯拉,近幾年,國內如比亞迪、“蔚小理”等新能源車企也紛紛涉足車險領域。

早在2018年,小鵬汽車就成立了廣州小鵬保險代理有限公司,但也未獲得監管機構的批覆,直到2022年8月透過全資收購青島妙保保險代理有限公司,獲得全國性保險代理牌照。蔚來和理想汽車同樣透過收購保險中介公司曲線拿下保險經紀牌照。而比亞迪則於2023年5月透過收購易安財產,直接拿下了保險牌照。

其中的邏輯不難理解。持續的價格戰導致了車企不同程度的虧損,尤其是在新能源汽車領域,以今年上半年為例,理想、極氪、蔚來、小鵬和零跑五家造車新勢力中僅有理想一家實現盈利,其餘四家車企半年虧損接近200億。而隨著新能源汽車滲透率提升,車險市場增長迅速且潛力巨大,“2023年新能源車險市場首次突破1000億元,同比增長85%,預計未來三年內市場規模可能會達到2000億元,”張磊表示。新能源車企可以透過涉足車險業務來捕捉這部分市場機遇,創造新的利潤增長點。

另一方面,張磊指出,車險已經成為購買新能源汽車後的最大支出成本,佔總支出的60%-70%左右。在當前去中介化以及新能源汽車“人、車、廠”關係重構的背景下,保險有望成為連結使用者的“超級入口”,車企可由此完善其服務鏈條,形成從售前諮詢、銷售、售後維修保養到車險服務的一站式服務體系。這不僅能提升使用者的整體體驗,還能增強使用者的品牌忠誠度。

然而,馬斯克在最近的一次對外明確,特斯拉進入車險業務的目的並不是為了賺取利潤,而是為了利用那些安全駕駛、不出交通事故的車主的資料來訓練特斯拉的自動駕駛模型(FSD)。這意味著特斯拉的車險業務在某種程度上是為了支援其自動駕駛技術的發展,透過挑選出駕駛行為良好的車主,特斯拉能夠反向最佳化和改進FSD系統。

據悉,特斯拉計劃於2025年第一季度在中國市場推出FSD功能,但具體時間仍需等待監管機構的批准。在此過程中,特斯拉將利用從保險業務中獲取的優質的駕駛資料,進一步最佳化其自動駕駛技術,並透過動態資料與保險業務的深度融合,形成一個閉環的技術與服務生態。

資料驅動車險定價個性化

總的來看,目前只有少數主機廠,如比亞迪、廣汽和一汽,擁有自己的財產險公司並具備直接承保能力。大多數主機廠僅持有保險經紀牌照或代理牌照,主要以中介身份參與保險業務。

“一家車企至少需要與10-20家保險公司進行核心系統的對接,即使車企擁有很強的研發能力,一兩年內的成本投入仍然非常高。同時,車險業務具有高度的屬地化特徵,每個省市都有單獨的運營政策和合約配置,而許多車企的保險部門僅有十人甚至五人,根本無法完成落地的運營工作。此外,保險公司也不願為單一車企提供全面的服務支援,因為車企的業務量通常不大。”張磊直言。

這導致新能源車企在保險經營的關鍵環節面臨挑戰,最直觀的便是車企在保險產品的設計、定價及理賠流程上缺乏足夠的控制權。這使得它們難以根據自身品牌定位和客戶需求量身定製保險產品與服務,同時也限制了其在理賠過程中發揮主動作用的能力。

鑑於此,約80%的車企選擇採用“總對總”模式來管理保險業務,旨在透過資料整合、精準定價以及數字化、智慧化的使用者投保平臺和線上理賠流程,減少使用者的保險成本並提高使用者滿意度。其中,第三方科技平臺通常扮演著資料交換樞紐、技術方案提供者、定製產品開發者等角色。

以車車科技與大眾的合作為例,在投保端,透過線上化的投保和理賠系統,車車科技積累了大量的風險資料,並能夠獲取車企的行駛資料、駕駛行為資料,這些資料不僅支援了車險產品的設計,還能夠幫助實現更精準的定價。

整合車輛行駛里程、行駛時段、駕駛區域路況複雜程度等資料差異化定價。如經常在高峰時段擁堵路段行駛的車輛,其車險價格會根據風險評估適當提高。車車科技資料顯示,在某城市,一年行駛里程在5000公里以下且主要在城郊行駛的車輛,保費平均比里程20000公里且在市中心行駛的車輛低30%左右。

根據車輛實時行駛資料動態定價。如車輛急剎車、急轉彎等不良駕駛行為頻繁發生時,系統會及時調整保費價格浮動係數,使保費更貼合車輛當下的風險狀態。若一個月內車輛不良駕駛行為資料超過一定閾值,下個月保費可能會上浮10%-20%;反之,若持續保持良好駕駛行為,保費可相應降低。

在理賠端,事故發生後,車主可以透過車企的應用程式一鍵報案,並將事故發生前幾分鐘的影像資料自動打包成一個詳細的事故報告,並透過車車科技的系統同步傳送給保險公司的定損中心和理賠中心。同時,這些事故資訊也會自動報告給車企的售後部門,他們會立即採取行動,為車主提供幫助,如安排代步車或拖車服務。

張磊判斷,未來的車險可能不再只是一個單獨的金融產品,而是深度嵌入到車企的整體服務包中,成為車主體驗的一部分。車險定價也將實現千人千面的個性化。透過分析車主的駕駛行為資料,比如安全駕駛分,保險公司可以提供更精準的保費定價,避免傳統模式下資料孤島造成的誤判。(本文首發鈦媒體App,作者|劉萌萌)

相關文章

- 特斯拉高層變動頻發:Dojo超級計算機TTPoE傳輸協議負責人離職

- 王楠夫婦為馬龍慶生,馬龍抱王楠女兒不撒手,網友:想要三胎了?

- iOS端特斯拉App獲推4.38.0升級,支援在車輛附近離線執行命令

- 外界建議特斯拉收購Rivian,馬斯克回應稱祝他們一切順利

- 奇瑞定下明年目標:新能源市場保二爭三

- 再不用拔槍插槍了!特斯拉無人計程車Cybercab無線充電演示

- 馬斯克的X被追討6100萬美元伺服器費用,臺企緯穎科技新增兩項指控

- 曝特斯拉上海工廠將生產新車型:全新Model Y或將釋出

- 國產電動汽車拿下全球66%市場,但90%晶片仍依賴進口

- 360度相機市場再添勁敵,大疆首款Osmo 360即將登場